Содержание

- Положения о бюджетировании на предприятии

- Бюджет компании пример Excel

- Составление БДР и БДДС пример в Excel

- Бюджетирование в программах на платформе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к

необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и

выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять

бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании

необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров

финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить

положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета

предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного

продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может

содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами

являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул

и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть

различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по

кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности

финансового менеджмента в компании.

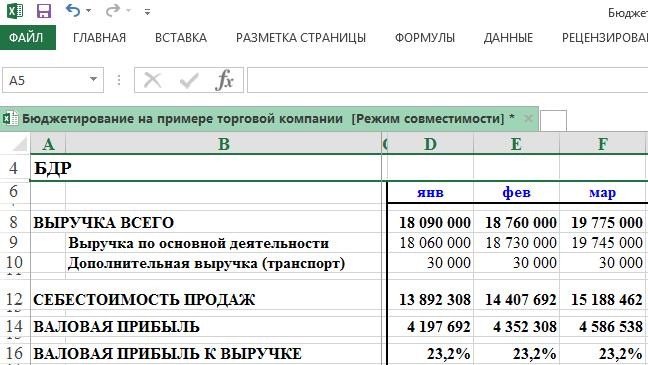

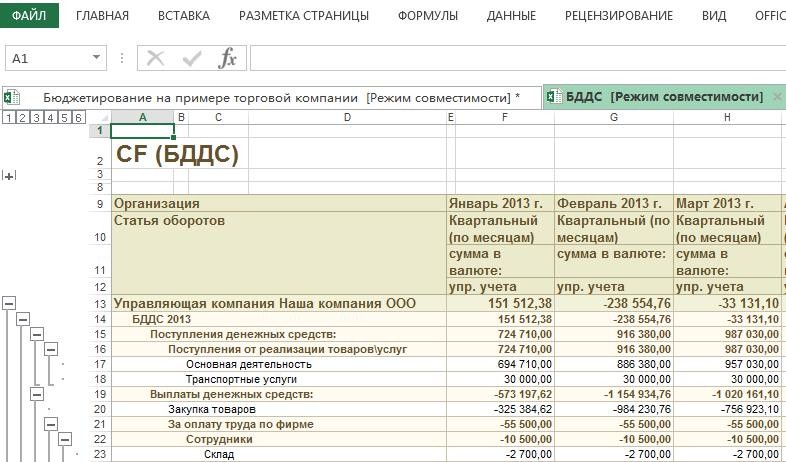

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

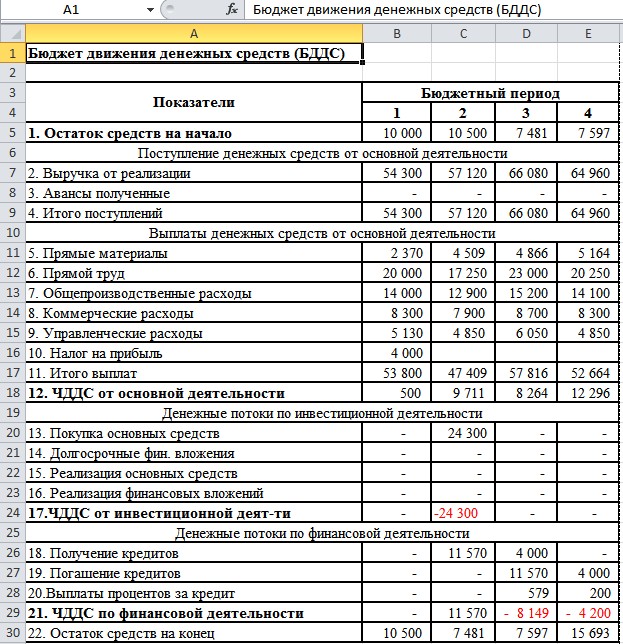

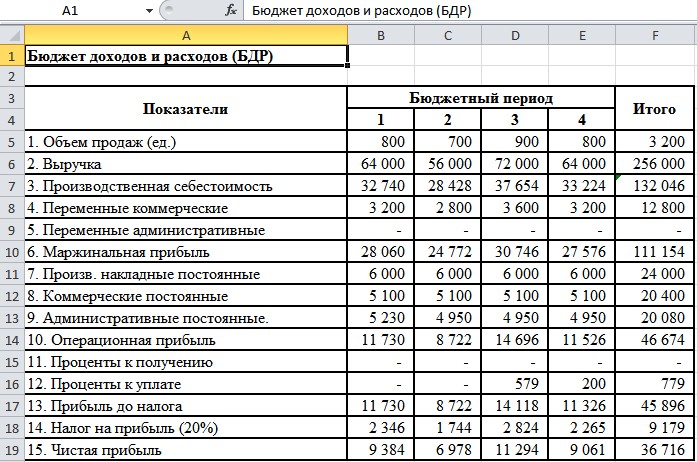

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на

предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий,

так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения

итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить,

насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие

возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и

т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс

бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер

бюджетов.

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов,

их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с

внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или

формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

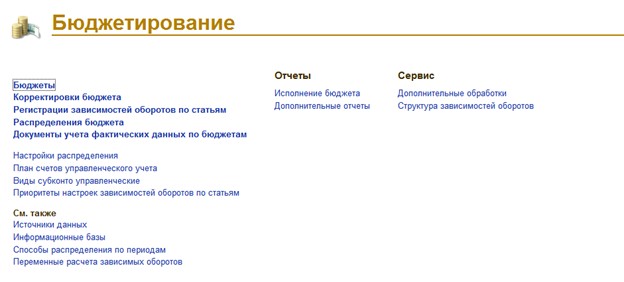

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов.

Корректировка планов и согласование корректировок; - Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный

случай—обращение к данным системы). - Отчеты системы – набор аналитических отчетов.

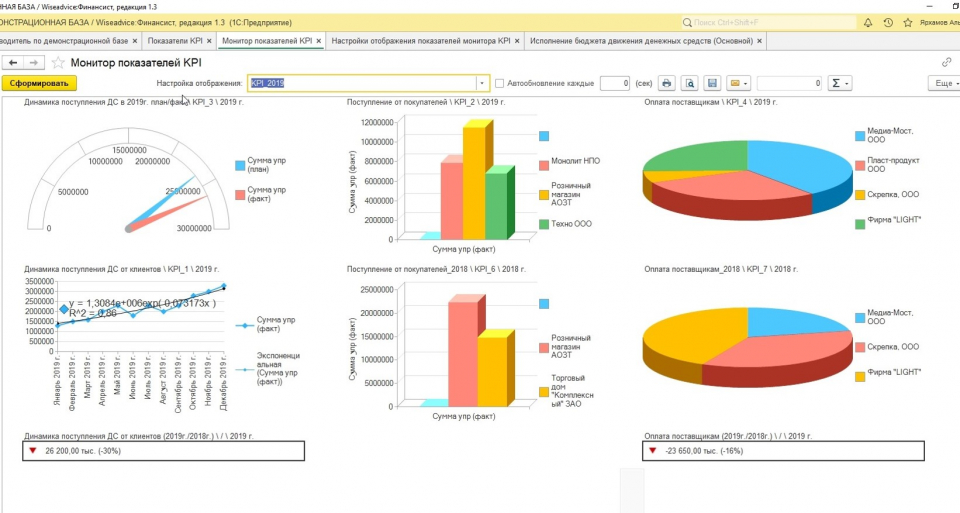

Дашборд руководителя в системе «WA: Финансист».

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет».

Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом)

максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от

покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который

в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка

бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть

возможность настроить распределение бюджета, вести учет бюджетных заявок.

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних

учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление

бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки

зрения затрат времени, денег и эффективности дальнейшей работы.

Если вы ищете шаблон бюджета для отслеживания личных финансов или средств предприятия, ваш поиск увенчался успехом. Шаблон таблицы бюджета поможет точно отслеживать ваши расходы.

Доступны шаблоны бюджетов для различных вариантов использования, включая бюджеты для домохозяйств, свадеб, организаций, событий и учебных заведений. Шаблон семейного бюджета позволяет отслеживать ежемесячный доход, расходы и движение денежных средств, а также визуально представлять сведения.

Или можно использовать шаблон бюджета домашнего хозяйства в Excel. В этом шаблоне бюджета указываются прогнозные значения в сравнении с фактическими затратами по отдельным статьям и автоматически вычисляется разница.

В шаблонах бюджетов мероприятий расходы разделяются по статьям, включая затраты на место проведения, угощения, развлечения и т. д., чтобы вы точно знали на что тратятся деньги. Для общих целей воспользуйтесь кольцевым шаблоном бюджета. Один из более наглядных шаблонов, кольцевой бюджет является отличным способом просмотра затрат.

Каждый шаблон бюджета в Excel содержит функции электронной таблицы, диаграммы и настраиваемые стили. Скачайте бесплатный шаблон бюджета, чтобы всегда быть в курсе текущего финансового положения.

Бюджет доходов и расходов: определение и шаблон

БДР: что это и как составить?

Определение: Данный вид бюджета представляет собой план доходов и расходов предприятия на определенный промежуток времени (бюджетный период), в котором отражается финансовый результат работы компании. Составляется он в зависимости от перечня или номенклатуры запланированных доходов и расходов компании, по принципу начисления, иными словами, по факту совершения хозяйственной операции независимо от фактического времени денежных поступлений и выплат.

Бюджет доходов и расходов, БДР (англ. budget of income and expenses, фин. kustannusbudjetti) или как его еще называют бюджет прибылей и убытков, является эффективным инструментом планирования и контроля деятельности организации. С помощью данного бюджета, менеджмент компании имеет возможность:

- оценить будущую прибыль и факторы, влияющие на ее изменение по сравнению с предыдущим отчетным периодом;

- понять, какие продукты или услуги компании являются наиболее и наименее прибыльными;

- определить влияние цен и различного рода скидок, а также объема продаж на финансовый результат компании;

- контролировать и анализировать планируемые затраты и необходимость их сокращения;

- анализировать бюджет и в разрезе продуктов, каналов сбыта, клиентов, регионов, подразделений и т.д.

Принцип составления бюджета доходов и расходов заключается в последовательном вычитании различных статей расходов из планируемых доходов предприятия. Это может быть как расчет по компании в целом, так и отдельно по продуктам, по регионам и филиалам. При этом составление бюджета доходов и расходов в разрезе продуктов позволит оценить экономическую эффективность производства и реализации той или иной товарной линии, а также установить определенную ценовую и ассортиментную политику компании. Расчет показателей в разрезе региональных подразделений и филиалов (структурных подразделений) позволяет оценить эффективность их работы, отслеживать и контролировать ее динамику. Как правило, доходная часть бюджета доходов и расходов формируется на основе бюджета продаж, расходная часть формируется на основе переменных и постоянных затрат. Расходная часть бюджета может содержать такие статьи затрат, как:

- затраты на производство;

- транспортные расходы;

- коммерческие расходы;

- расходы, связанные с управлением;

- расходы на оплату труда;

- выплата налогов;

- выплаты по кредитам и проценты по ним;

- прочие операционные расходы.

Все возможные расходы компании должны быть собраны в этом бюджете, если же какие-то расходы не будут учтены, то информация, содержащаяся в бюджете доходов и расходов, не будет отражать реальную ситуацию, сложившуюся на предприятии.

На основании данных бюджета доходов и расходов возможно сделать расчеты следующих видов прибыли:

- валовая прибыль , которая является показателем успешности любой компании;

- маржинальная прибыль, которая отражает эффективность продаж и используется для определения целесообразности производства определенного товара;

- операционная прибыль или EBIT, показывает эффективность основного вида деятельности предприятия;

- прибыль до вычета налогов, демонстрирует прибыльности компании, учитывая при этом прибыль, полученную до уплаты налогов;

- и чистая прибыль.

Однако ключевыми показателями здесь будут данные чистой прибыли и рентабельности продаж.

Чистая прибыль (Net profit) один из главных показателей финансового анализа деятельности предприятия, который показывает сумму денежных средств, оставшихся у компании после вычета всех затрат и уплаты налогов.

Чистая прибыль = Выручка — Себестоимость товаров- Управленческие расходы — Коммерческие расходы — Прочие расходы — Налоги

Рентабельность продаж (Return on sales, ROS) – это показатель, отражающий эффективность продаж предприятия, показывающий какой процент от выручки организации составляет прибыль, т.е. долю чистой прибыли в общем объеме продаж. Расчет может происходить с использованием различных показателей прибыли:

Рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка

Операционная рентабельность или EBIT маржа = EBIT / Выручка

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка

При интерпретации полученных при составлении бюджета данных, следует учитывать специфику бизнеса. Так, в некоторые месяцы финансовые показатели могут указывать на убыточность бизнеса, тем не менее в целом за год могут отражать хорошую прибыль и рентабельность. Такая картина может быть характерна, например, для товаров сезонного спроса. Как правило, такой бюджет будет утвержден руководством компании, если планируемые годовые показатели прибыльности оказываются достаточно хороши, несмотря на убытки в некоторые отдельные месяцы.

Бюджет доходов и расходов, скачать бесплатно шаблон в формате Excel

предлагаем Вам версии на русском, английском и финском

Бюджет на очередной год формируется с учетом функционирования предприятия: продажи, закупка, производство, хранение, учет и т.п. Планирование бюджета – это продолжительный и сложный процесс, ведь он охватывает большую часть среды функционирования организаций.

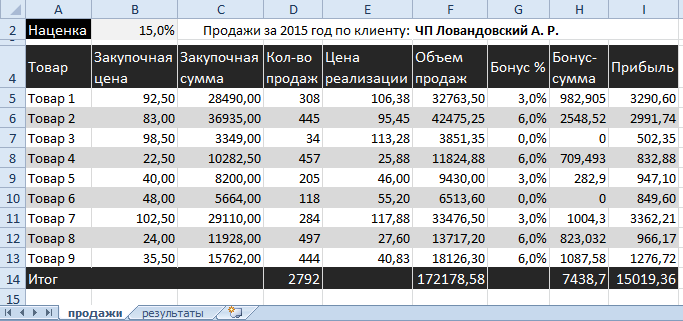

Для наглядного примера рассмотрим дистрибьюторскую фирму и составим для нее простой бюджет предприятия с примером в Excel (пример бюджета можно скачать по ссылке под статьей). В бюджете можно планировать расходы на бонусные скидки для клиентов. Он позволяет моделировать различные программы лояльности и при этом контролировать расходы.

Данные для составления бюджета доходов и расходов

Наша фирма обслуживает около 80-ти клиентов. Ассортимент товаров составляет около 120-ти позиций в прайсе. Она делает наценку на товары 15% от их себестоимости и таким образом устанавливает цену продажи. Такая низкая наценка экономически обоснована плотной конкуренцией и оправдывается большим товарооборотом (как и на многих других дистрибьюторских предприятий).

Для клиентов предлагается бонусная система вознаграждений. Процент скидки на закупку для крупных клиентов и ресселеров.

Условия и размер процентной ставки бонусной системы определяется двумя параметрами:

- Количественная граница. Количество приобретенного конкретного товара, которое дает клиенту возможность получить определенную скидку.

- Процентная скидка. Размер скидки – это процент, что вычисляется от суммы, на которую приобрел клиент при преодолении количественной границы (планки). Размер скидки зависит от размера количественной границы. Чем больше товара приобретено, тем больше скидка.

В годовом бюджете бонусы относятся к разделу «планирование продаж», поэтому они влияют на важный показатель фирмы – маржу (показатель прибыли в процентном соотношении от общего дохода). Поэтому важной задачей является возможность устанавливать несколько вариантов бонусов с разными границами на уровнях реализации и соответствующих им % бонусов. Нужно чтобы маржа удерживалась в определенных границах (например, не меньше 7% или 8%, вед это же прибыль фирмы). А клиенты смогут выбирать себе несколько вариантов бонусных скидок.

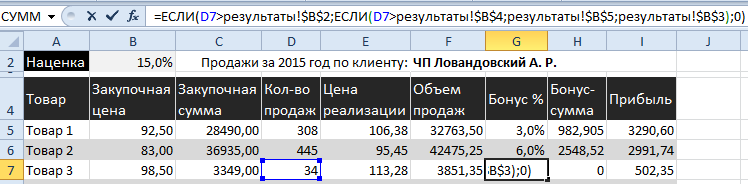

Наша модель бюджета с бонусами будет достаточно проста, но эффективная. Но сначала составим отчет движения средств по конкретному клиенту, чтобы определить можно ли давать ему скидки. Обратите внимание на формулы, которые ссылаются на другой лист пред тем как посчитать скидку в процентах в Excel.

Составление бюджетов предприятия в Excel с учетом лояльности

Проект бюджета в Excel состоит из двух листов:

- Продажи – содержит историю движения средств за прошлый год по конкретному клиенту.

- Результаты – содержит условия начисления бонусов и простой счет результатов деятельности дистрибьютора, определяющий прогноз показателей привлекательности клиента для фирмы.

Движение денежных средств по клиентам

Структура таблицы «Продажи за 2015 год по клиенту:» на листе «продажи»:

- Товар – Наименование товаров.

- Закупочная цена – цены, по которым дистрибьютор закупает продукцию у поставщиков.

- Закупочная сумма – это количество товара умножено на его цену.

- Количество продаж – количество товара проданного конкретному клиенту за 1 год.

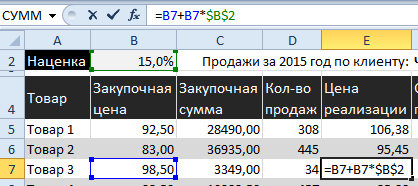

- Цена реализации – закупочная цена + 15% наценки. Формула наценки:

- Объем продаж – сумма, на которую было продано товара.

- Бонус % — размер скидки на определенный товар, который преодолел по количеству определенную граничную планку скидок. Формула:

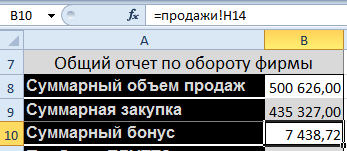

- Бонус-сумма – суммы скидок, которые клиент получает при преодолении количественной границы конкретного товара (значение ячеек этой колонки получены ссылкой из ячейки расчета бонусов на листе «Результаты»). Формула расчета скидки в Excel:

- Прибыль – рассчитывается: Объем продаж — Закупочная сумма — Бонус.

Модель бюджета предприятия

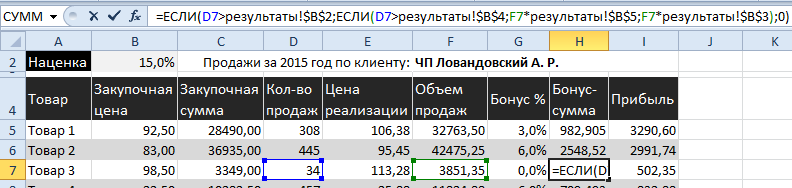

На втором листе устанавливаем границы для достижения бонусов соответствующие им проценты скидок.

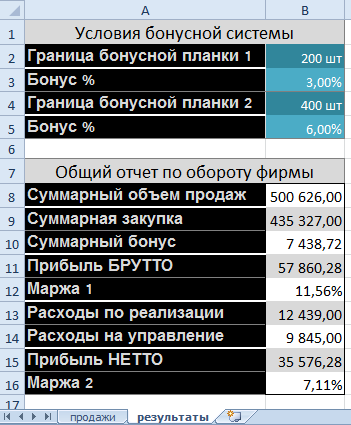

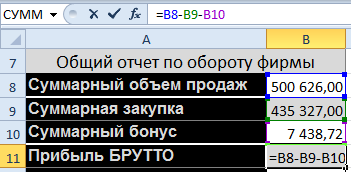

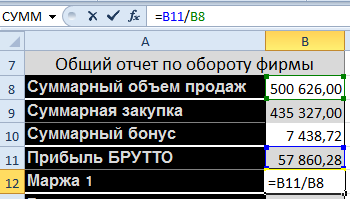

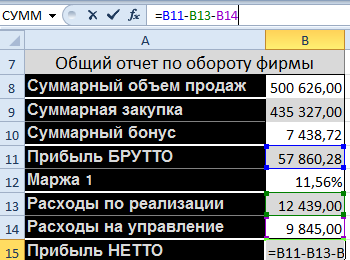

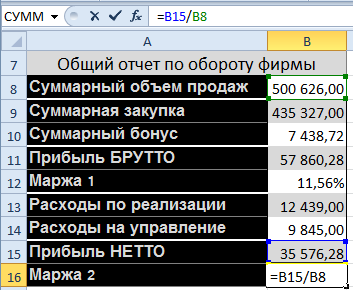

Следующая таблица – это базовая форма бюджета доходов и расходов в Excel с общими финансовыми показателями фирмы за годовой период.

Структура таблицы «Условия бонусной системы» на листе «результаты»:

- Граница бонусной планки 1. Место для установки уровня граничной планки по количеству.

- Бонус % 1. Место для установки скидки при преодолении первой границы. Как рассчитывается скидка для первой границы? Хорошо видно на листе «продажи». С помощью функции =ЕСЛИ(Количество > граница 1 бонусной планки[количество]; Объем продаж * процент 1 бонусной скидки; 0).

- Граница бонусной планки 2. Более высокая граница по сравнению с предыдущей границей, которая дает возможность получить большую скидку.

- Бонус % 2 –скидка для второй границы. Рассчитывается с помощью функции =ЕСЛИ(Количество > граница 2 бонусной планки[количество]; Объем продаж * процент 2 бонусной скидки; 0).

Структура таблицы «Общий отчет по обороту фирмы» на листе «результаты»:

- Суммарный объем продаж. Общая сумма проданного товара.

- Суммарная закупка. Общая сумма, на которую приобретено товара у поставщиков.

- Суммарный бонус. Общая сумма скидок.

- Прибыль БРУТТО: Суммарный объем продаж — Суммарная закупка – Суммарный бонус.

- Маржа 1: Прибыль БРУТТО / Суммарный объем продаж (в процентном выражении грязной прибыли).

- Расходы по реализации – сумма расходов на дистрибуцию товара (логистика, доставка, реклама и т.п.).

- Расходы на управление – суммарные расходы на зарплату сотрудникам, налоги и т.п.

- Прибыль НЕТТО (чистая прибыль) – Прибыль БРУТТО — Расходы по реализации — Расходы на управление.

- Маржа 2 – Прибыль НЕТТО / Суммарный объем продаж (в процентном выражении).

Готовый шаблон бюджета предприятия в Excel

И так у нас есть готовая модель бюджета предприятия в Excel, которая является динамической. Если граничная планка бонусов находится на уровне 200, а бонусная скидка составляет 3%. Это значит, что в прошлом году клиент приобрел товара в количестве 200шт. А в конце года получит за это бонус скидку 3% от стоимости. А если клиент приобрел 400шт определенного товара, значит, он преодолел вторую граничную планку бонусов и получает скидку уже 6%.

При таких условиях изменится показатель «Маржа 2», то есть чистая прибыль дистрибьютора!

Задача руководителя дистрибьюторской фирмы выбрать самые оптимальные уровни граничных планок для предоставления клиентам скидки. Выбирать нужно так чтобы показатель «Маржа 2» находился хотя бы в приделах 7%-8%.

Скачать бюджет предприятия-бонус (образец в Excel).

Чтобы не искать лучшее решение методом тыка, и не делать ошибок рекомендуем прочитать следующею статью. Там описано как сделать в Excel простой и эффективный инструмент: Таблица данных в Excel и матрица чисел. С помощью «таблицы данных» можно в автоматическом режиме визуализировать самые оптимальные условия для клиента и дистрибьютора.

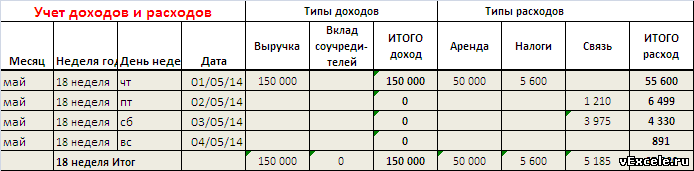

Если вы решили упорядочить свой бюджет, проанализировать поступления и расходы, устранить “слабое звено”, то вам поможет таблица учета доходов и расходов в Excel. Ее ведение позволит вам “трезво” взглянуть на вещи и начать экономить. Ведь неважно сколько вы зарабатываете пару тысяч в месяц или доход исчисляется сотнями тысяч, главное то, сколько у вас сохраняется.

Мне помогает использование таблицы Excel, потому как, используя необходимые формулы, можно легко посчитать и наглядно увидеть, сколько денег ушло на различные нужды.

К примеру, я использую такой способ вести учет доходов и расходов в excel не только для ведения семейного бюджета, но и для своего бизнеса, в котором являюсь не только руководителем, но и бухгалтером. Потому как вроде работаешь, работаешь, зарабатываешь, а куда деньги утекают непонятно, а с появлением такого анализа, сразу становится видно целевые траты или нет.

В этой заметке расскажу вам, как создать такую таблицу самостоятельно, оформить с формулами для автоматического подсчета и применить другие необходимые приемы. Возможно, этот опыт по работе с таблицей Excel будет вам полезен и в других случаях.

Читайте ее до конца и если останутся вопросы, напишите о них в комментариях, поясню, дополню и всем отвечу, а если окажется и полезной, буду признательна распространению ее в социальных сетях.

Таблица учета доходов и расходов в Excel

Сейчас очень много различных приложений, разработанных для смартфонов, но мне кажется удобнее таблица учета доходов и расходов в Excel для использования.

Потому как если вы впервые свои бюджетом пристально будете заниматься, то использовать платные приложения не ваш вариант. Причина не покупать дорогие сервисы – это банальная человеческая лень, деньги потратите, а использовать не станете. И лень – это главный враг на пути систематизации расходов.

Но привычка вырабатывается за 21 день, поэтому нужно всего лишь начать и маленькими шагами идти к своей цели – снижению расходов.

А таблица учета доходов и расходов в Excel позволит вам самостоятельно добавляете и удалять необходимые столбцы, графы, позиции. Все делаете для своего удобства и без постоянного появления навязчивой рекламы, которая без конца выскакивает в бесплатных приложениях

Создание таблицы Excel “Доходы”

В конце статьи можно будет скачать полученный файл, в котором легко вести учет расходов и доходов в Excel, но если вы хотите разобраться и сделать самостоятельно, то для начала необходимо создать файл Excel где еще совсем ничего нет.

Сначала создадим таблицу “Доходы”, зажав левую клавишу мышки, выделим необходимый участок. Нажав кнопку “Границы” и далее “Все границы”, необходимая область будет выделена. У меня это 14 столбцов и 8 строк.

Таблица готова, необходимо ее заполнить. В сводный столбец “Доходы” нужно перечислить все поступления, какие у вас могут быть и ничего не забыть, для правильности подсчетов.

Добавив результирующие строки “Итого” и “Всего” вы сразу будете видеть, сколько всего в месяц общий семейный доход и за год в целом, а также по каждой из позиций. Заполним их суммирующей формулой для автоматического подсчета.

Для этого в нужном столбце или строке напишем следующую комбинацию без пробелов “=СУММ(”, далее выделим необходимую для подсчета область, например, с января по декабрь и нажимаем Enter. Скобка формулы закроется автоматически и будет считать при заполнении этих строк.

Заполнила таблицу для большей наглядности, жирным выделила результирующие строки, чтобы сразу бросались в глаза и не путались с общим списком.

Создание таблицы Excel “Расходы”

Для начала создадим новые листы в нашем файле для того, чтобы фиксировать домашний учет расходов и доходов в Excel по дням каждого месяца, потому как лучше заносить информацию каждый день по чуть-чуть, чем потом сидеть полдня и вспоминать, что и куда было потрачено. И совсем не факт, что точно вспомните.

Для этого в нижней части листа нажимаем на “Плюс” и второй лист добавится. Сразу переименуем его и назовем “Январь”. Для этого дважды левой клавишей мышки щелкнем по надписи “Лист2” и она станет активной для исправления. Аналогично исправлю и “Лист1”, написав “Доходы и расходы”.

Сразу добавлять еще 11 листов для других месяцев не стоит, потому как мы упростим себе работу, создав один, а остальные просто скопировав.

Аналогичным образом создаем границы таблицы. Я выделю 31 столбца и 15 строк. Верхнюю строку заполню по дням месяца и в конце отдельный столбец будет “подбивать” итог.

Теперь нужно определиться с расходами, приведу самые распространенные, а вы можете их корректировать в зависимости от своих потребностей:

- продукты;

- коммунальные расходы;

- кредит;

- ипотека;

- одежда;

- косметика;

- бытовая химия;

- расходы на детей (платные занятия, карманные деньги и т.д.);

- лекарства;

- платные услуги врачей (прием, УЗИ, анализы и т.д.)

- подарки;

- транспортные расходы (такси, автобус/трамвай, бензин)

- непредвиденные расходы (ремонт автомобиля, покупка телевизора, если старый вдруг отказался работать и т.п.).

Последняя строчка будет подводить результат расходов в день, чтобы можно было увидеть, в какой из дней вы особенно сильно “разгулялись”

И, чтобы не заносить в каждую строчку формулу, можно просто отметить заполненную, навести курсор мыши на нижний правый угол, зажать левую кнопку и потянуть в нужном направлении. Формулы “протянутся” автоматически.

Если у вас надпись строки с расходом “выползает” на соседнюю ячейку, то расширить ее можно, наведя указатель мыши на разделитель между двух столбцов, зажав левую клавишу и потянув ее влево.

Создание нового листа в Excel

Далее создадим остальные месяца, для этого наведем указатель мыши на название листа, в нашем случае “Январь”, нажимаем правую клавишу и выбираем “Переместить или скопировать”.

Далее нужно выбрать “Переместить вконец” и не забыть поставить галочку в окошке “ Создать копию”. Если пропустите один из этих моментов, то может лист не добавиться или скопироваться в произвольном порядке, а нам нужно, чтобы каждый месяц шел, как в календаре. Это и удобно и путаницы не возникнет.

Копируем новый лист и сразу же переименовываем в последующий месяц. В принципе на этом можно было бы закончить, но хочется видеть картинку целиком, то есть расходы по месяцам без затрат по дням и при этом, не переключаясь между листами.

Создание сводной таблицы

Все сделаем быстро, и без лишних заморочек. Для начала перейдем в лист “Доходы и расходы” и копируем таблицу “доходы”. Сделать это можно, “встав” на левую колонку, в которой нумеруются строки.

Зажав левую клавишу мыши, нужно спуститься до окончания таблицы, которую планируем скопировать. Далее, отпускаем и нажимаем правую клавишу мыши, чтобы появилось контекстное меню. В нем нужно нажать “Копировать”. Нужная нам таблица находится в буфере обмена и теперь остается ее добавить в файл.

Точно так же отмечаем строку ниже несколькими ячейками, нажимаем правую кнопку мыши и контекстном меню выбираем “Вставить скопированные ячейки”.

Теперь меняем название таблицы на “Расходы” и удаляем заполненные строки. Далее нужно занести все пункты наших затрат. Сделать это можно разными способами, например, просто заполнив “от руки”, но я выберу другой вариант.

Посчитала, что строк в таблице с доходами было всего 6, а с расходами 13. Выделяем пустые строки, и копируем в буфер обмена.

Переходим в верхнюю ячейку, в моем случае № 14 и нажимаем “Вставить скопированные ячейки”. Теперь у нас 12 строк, но мне нужно еще одна, добавлю ее другим способом, просто нажав в контекстном меню “Вставить”.

Переходим лист “Январь” и выделяем столбец с нашими затратами для копирования. Для этого нажимаем ячейку “Продукты”, зажимаем левую клавишу мыши и протягиваем до последней ячейки “Непредвиденные расходы”. Нажимаем правую клавишу мыши, в появившемся контекстном меню, нужно кликнуть на “Копировать”.

Возвращаемся в лист “Доходы и расходы”, отмечаем первую пустую ячейку в нашей таблице, в контекстном меню нужно выбрать значок “Вставить” в разделе “Параметры вставки”.

Дело близится к финишу по созданию нашей таблицы учета доходов и расходов. Остается только ввести формулы для суммарного подсчета расходов по каждому месяцу и “подбить” результат.

Ведение формул для подсчета расходов

Не нужно думать, что сейчас мы запутаемся с формулами и это займет у нас много времени, все совсем не так

Начнем заполнять, в пустой ячейке нажимаем знак “=”, далее кликаем на лист “Январь”, там нажимаем соответствующую ячейку и ставим “+”, переходим в следующий лист, нажимая всю ту же ячейку. Продолжаем так с каждым месяцем.

На картинке наглядно видно, что все ячейки в формуле одинаковые и месяца идут один за другим.

Рекомендую все внимательно проверить, прежде чем перейти к протягиванию формулы.

Чтобы “протянуть” формулу нужно кликнуть на заполненную ячейку, навести курсор мыши на правый нижний угол, зажать левую клавишу мыши и потянуть вниз, а затем вправо. Все, таблица учета доходов и расходов в Excel готова к использованию. Ура!

Теперь остается только начать заносить в Excel ежедневный учет доходов и расходов и все будет автоматически “перетекать” в сводку. Удобно и наглядно, что все на одном листе.

Дополнительные функции таблицы доходов и расходов

Дополнить таблицу можно добавив строку “Сальдо”, то есть разница между доходами и расходами. Для этого нужно в ячейке ниже таблиц, добавить форму с вычитанием общих доходов и расходов за каждый месяц.

Отметив мышкой пустую ячейку под таблицами, нажмите знак “=”, далее итоговую сумму расходов за январь, потом знак “–” и общие расходы за этот же месяц, готово, жмем Enter.

“Протяните” эту формулу по всем ячейкам и вы сможете теперь сразу видеть сколько денег осталось в плюсе, а если нет, то значит что-то забыли внести

Основные выводы

Вот так легко и быстро у вас получится своя таблица учета доходов и расходов в Excel, нужно лишь только повторить все манипуляции, приведенные в данной статье.

Заполнять такие таблицы рекомендуют многие коучи по финансовой грамотности, потому как ведение домашней бухгалтерии поможет выявить излишние траты, вовремя принять меры по экономии и начать откладывать на “светлое будущее”.

А если вы не умели раньше пользоваться Excel, то это не проблема, ведь моя инструкция очень подробно рассказывает, в какой последовательности, куда нажимать

Напишите об этом в комментарии, если что-то не получается, помогу разобраться и отвечу всем. А если понравилась статья, буду признательна, если вы поделитесь ей в социальных сетях, это будет мотивировать писать еще больше заметок о том, как работать с Excel.

Всего вам самого доброго и светлого!

О таблице учета доходов и расходов в excel

Учет доходов и расходов в excel для бизнеса, личного и семейного бюджета — один из важнейших аспектов эффективного ведения хозяйства, в основе которого лежит баланс этих величин. Грамотный подход к контролю денежных потоков, с одной стороны, поможет сохранить Ваши финансы в целостности, избегая излишних трат на второстепенные нужды, с другой стороны, позволит направить положительный остаток на достижение основной цели.

Времена, когда учет финансовой деятельности велся вручную на листах, давно прошли, на смену пришли современные технологичные инструменты. Одним из таких решений является таблица учета доходов и расходов бюджета в excel. Программа позволит в несколько кликов создать шаблоны таблиц доходов и расходов excel за выбранный месяц в ежедневной детализации со всеми расчетными формулами и итогами, а также отобразит итоговый баланс в режиме реального времени, что избавит Вас от необходимости разбираться с функционалом excel.

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Как начать работу с учетом доходов и расходов в excel:

1. Разархивируйте скачанный архив с файлом с помощью программы 7zip или WinRar.

2. При появлении сообщения о доверенном источнике: закройте программу, кликните правой кнопкой мыши на файле — «Свойства», далее установите галочку напротив «Разблокировать».

3. Если в Вашем Excel запуск макросов по умолчанию отключен, в данном окне необходимо нажать «Включить содержимое».

4. Для полноценной работы с файлом необходимо нажать «Разрешить редактирование» при появлении данного сообщения.

Планирование доходов и расходов. Виды личных потребностей.

Прежде чем мы перейдем к изучению таблицы учета доходов и расходов в excel стоит затронуть тему планирования как семейного, так и личного бюджета. Ни для кого не секрет, что наши потребности делятся на базовые первостепенные и второстепенные, навязанные нам реалиями современного маркетинга. Таким образом, главным ключом к эффективному планированию доходов и расходов бюджета является удовлетворение основных жизненных потребностей и минимизация расходов на необязательные нужды.

Какие же потребности можно отнести к необходимым базовым?

- Физиологические потребности. Не будем перечислять их все, только те, которые относятся к нашим расходам. А именно потребность в пищи, воде, одежде и жилье (сюда отнесем оплату самого жилья и коммунальных услуг). Данные нужды непосредственно влияют на наше физическое и эмоциональное состояние, поэтому их нельзя игнорировать и необходимо удовлетворять в первую очередь.

- Потребность в безопасности. В первую очередь сюда можно отнести защищенность собственного здоровья и здоровья членов наших семей. Человек должен быть уверен, что ему ничего не угрожает и, в случае возникновения непредвиденных обстоятельств (например, болезни), он и его семья смогут получить квалифицированную помощь. Сюда же относится и покупка лекарств, что особенно актуально в наше непростое время.

- Потребность в комфорте. Наше психоэмоциональное состояние напрямую зависит от условий комфорта нашей жизни. Но здесь нужно видеть тонкую грань между необходимыми потребностями, такими как: удобная кровать для сна или обувь для работы, и навязанными: последняя модель телефона, компьютерные игры и т.д..

Инструкция макроса учет доходов и расходов в excel

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для потребностей бизнеса. В данном примере учет идет по всей торговой точке. Заведите отдельные строки для каждого продавца, если нужно детализировать продажи:

Рассмотрим главную вкладку макроса «Настройки» на рисунке снизу для ведения семейного бюджета:

Перед построением расчета необходимо заполнить две простые таблички: перечень расходов и перечень доходов. Списки имеют идентичный формат, и, для примера, заполнены наиболее часто встречающимися категориями. Отредактируйте их по своему усмотрению, введите суммы планируемых доходов и расходов. Далее выберите год и месяц для расчета и нажмите кнопку «Создать лист учета». После этих действий учет доходов и расходов в excel создаст лист-шаблон с именем выбранного месяца.

Пример учета для бизнеса:

Пример учета для бизнеса с группировкой статей расходов/доходов:

Пример учета для семейного бюджета:

Макрос создаст 3 таблицы: Перечень доходов, Перечень расходов и Сравнение итогов. Итак, Вы успешно создали шаблон на месяц для учета своих денежных потоков!

Ваши дальнейшие шаги по ведению учета доходов и расходов в excel:

- Заполняйте столбец «Факт, сумма» таблицы «Перечень доходов» при поступлении средств в Ваш бюджет,

- Расходы заполняются в детализации по дням, что позволит отслеживать траты в разрезе дневных и недельных сумм, столбец «Факт, сумма» таблицы «Перечень расходов» вычисляется формулами автоматически,

- Контролируйте баланс доходов и расходов, а также отклонения от плана в сводной таблице «Сравнение итогов»,

- Радуйтесь сэкономленным средствам!=)

Заказать доработку программы или разработку индивидуального ПО

Спасибо за прочтение данной статьи!

Буду рад, если данная программа окажется полезной для Вас и Вашего бизнеса, с удовольствием отвечу на любые Ваши вопросы в комментариях и по WhatsUp 8(950)709-47-70.

Учет доходов и расходов в excel является лишь скромной демонстрацией моих навыков программирования и работы в Microsoft Excel. Более 10 лет профессионально занимаюсь разработкой в области автоматизации: Excel, Python; парсинг сайтов, написание ботов, имитация действий пользователя и т.д.. Готов взяться за любую задачу, проконсультировать по автоматизации бизнес процессов Вашей организации. Связаться со мной можно по телефону, через сайт или написать на почту: goryaninov@bk.ru

Ссылки для скачивания:

— Скачать учет доходов и расходов семейного бюджета в excel (архив 45КБ)

— Скачать учет доходов и расходов бизнеса в excel (архив 46КБ)

Здесь можно ознакомиться с другими программами автоматизации, которые представлены на данном сайте:

— Дневной табель учета рабочего времени в excel

— Почасовой табель учета рабочего времени в excel

— Табель учета рабочего времени в днях по форме Т-13

— Табель расчет и планирование вахты

— Табель учета рабочего времени с учетом ночных смен

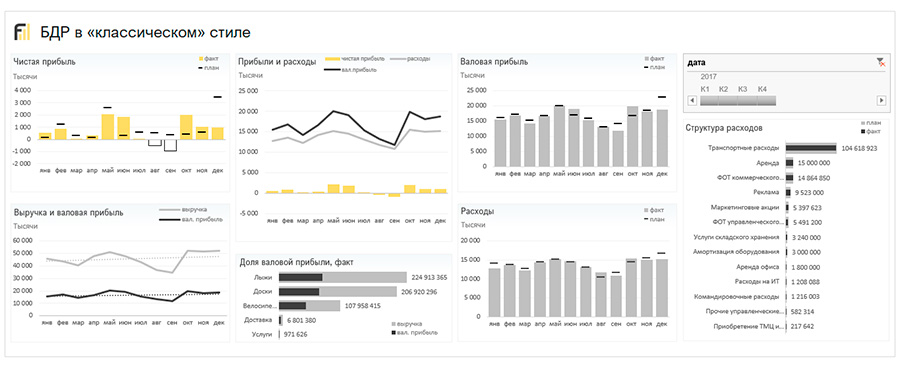

Некоторое время назад в нашем блоге была статья о том, как показать цифры в БДР с помощью сводных таблиц, диаграмм и Power Query. Тогда был подготовлен Dashboard в Excel и оформлен в деловом стиле: минимум цветов, все четко и понятно. На самом деле с оформлением можно было «поиграть» и сделать более интересные решения по цветам и акцентам. А можно «перегрузить» отчет и в погоне за красотой сделать его нечитаемым. Короче, сегодня будем говорить о том, как можно оформить бюджеты.

Предыдущие статьи блога по теме:

– Анализ исполнения БДР

– Начало работы в Power Query

– Как собрать бюджет в Excel за 3 клика (вебинар)

Файл с бюджетом тоже приложен. Как всегда, его можно скачать, разобраться как он устроен и использовать в работе. В файле несколько листов:

- Лист «данные»: бюджет, отформатированный в виде smart-таблицы Excel.

При добавлении новых данных: а) переместите границы smart-таблицы, б) задайте нумерацию столбцов в верхней строке и в) заполните столбец «показатель» с помощью выпадающего списка. - Вспомогательные листы. «1» — результат преобразования данных бюджета с помощью Power Query, и «2» — лист, где хранятся сводные таблицы.

- Сами отчеты находятся на листах «БДР» и «бдр1»-«бдр5». Они оформлены в разных стилях, но цифры показывают из одного бюджета (на листе с данными).

Отчет сделан универсальным на случай, если в вашем Excel нет надстройки Power Pivot. Поэтому чтобы цифры в графиках обновились при изменении данных, нужно нажать кнопку в меню Данные → Обновить х два раза подряд: первый раз для выполнения запроса Power Query, второй – для формирования сводных таблиц.

Итак, как оформить Dashboard для бюджета.

Вариант 1. БДР в «классическом» стиле

Классический способ оформления отчета – с помощью белого, черного и серого цветов. Именно такое цветовое решение рекомендует компания McKinsey для создания презентаций. А белый фон, по мнению различных экспертов по визуализации, лучше всего подходит для восприятия информации.

Так что, если ваши диаграммы серого цвета, без дополнительных элементов оформления и украшений — вы в тренде. Чем проще диаграммы, тем легче их понять. Такое представление помогает сосредоточиться и создает максимальный фокус на смысловом наполнении.

В своем бюджете мы немного отступили от «радикально»-классического варианта и добавили один цветовой акцент – на динамику изменения чистой прибыли. Все-таки большинство компаний (хотя и не все) при анализе БДР в первую очередь обращают внимание на прибыль.

А вот что об акцентах с помощью цвета пишет Стивен Фью: «Когда какой-либо цвет появляется как контраст с нормой, наши глаза обращают на это внимание, а мозг пытается придать смысл различиям». Теперь посмотрите на картинку ниже. Ну как, работает прием или нет?

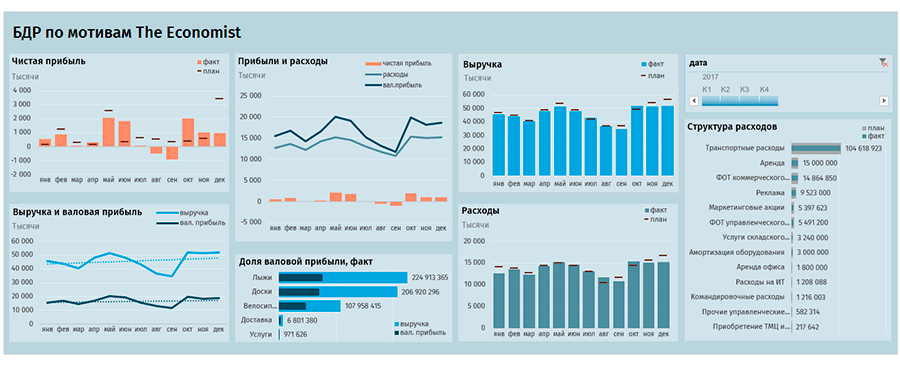

Вариант 2. БДР по мотивам The Economist

Следующий пример цветовых решений для отчета – по мотивам журнала The Economist. Если вы видели этот журнал, то точно узнаете цвета на картинке ниже. Синий фон появился в диаграммах журнала в 2001 году (в последнее время фон также чаще светлый и белый).

Те, кто читал работы Эдварда Тафти наверняка подумают: «Да это же «чернила»!». То есть фоны, линии, затенения и другие эффекты, отвлекающие от основной информации. А мне кажется, что это решение придает оригинальности и узнаваемости журналу. Если вы сильно против такого оформления, просто признайтесь: вы не любите The Economist ))

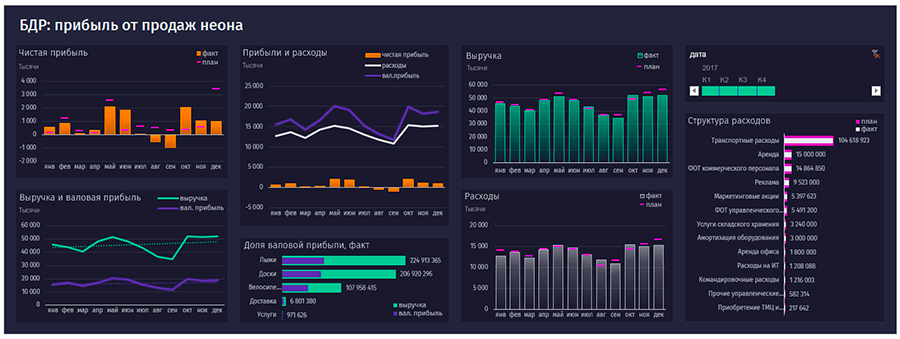

Вариант 3. БДР в «неоновом» стиле

Воу-воу! Вот тут точно много чернил! Здесь важно помнить, что темный фон поглощает некоторую часть света от других элементов, поэтому между элементами должно быть достаточно пустого пространства или «воздуха». При создании такого отчета тщательно проверяйте читаемость текста. Также темные цвета хорошо воспринимаются в темное время суток, когда глаза уже настроились на их восприятие. Так что, если в вашей компании принято регулярно задерживаться и проводить совещания вечерами, вам может такой Dashboard и подойти. Ну или если вы IT-компания. Или если ваша компания торгует неоновыми вывесками. Кроме того, темные Dashboard-ы хорошо смотрятся в интернете на дизайнерских сайтах.

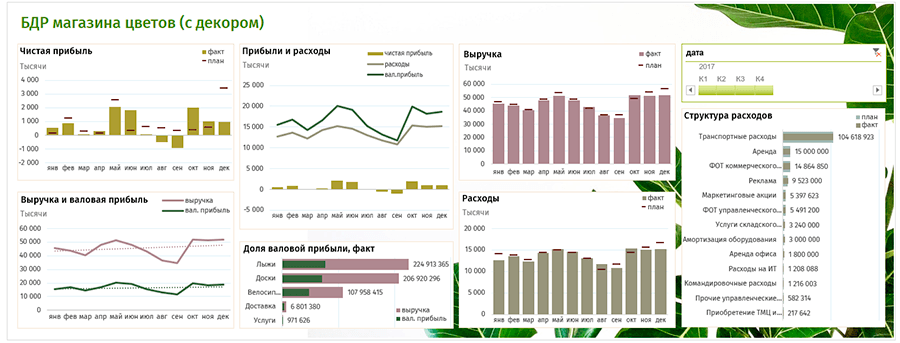

Вариант 4. Отраслевое оформление

Как мне кажется, многие компании «грешат» тем, что в отчетах и презентациях не используют корпоративные цвета. А вообще, это сильно рекомендуется делать. Возьмем пример фирменных цветов в формате флористики. Почему флористика? Чтобы разбавить примеры оформления Dashboard-ов, сделали в таком стиле.

Здесь хочу обратить ваше внимание на иллюстрацию с листьями на заднем фоне, которая не несет никакого смысла и используется исключительно для оформления (мы её специально добавили). Если её удалить, данные будут восприниматься легче. Для убедительности можете открыть файл, удалить картинку с листьями и сравнить «до» и «после». Не знаю как вам, а мне вариант без лишнего декора нравится больше.

Для кого подойдет такой отчет? Думаю, для магазина цветов будет в самый раз ))

Вариант 5. БДР, если вам не нравится ваш начальник

Следующий вариант подойдет, если вам не нравится ваш начальник. Сделайте ему темный дашборд с полупрозрачным фоном под диаграммами. Говорят, что данные в таких отчетах сразу воспринимаются правым полушарием мозга (мыслящим образами, а не цифрами), поэтому если вместе с диаграммами дополнительно «подгружать» линии заднего фона, то у человека может начаться перегруз (или что-нибудь похуже). Но не сразу. Сначала вас скорее всего похвалят за добросовестность и старательность – картинка-то красивая.

Ради эксперимента сами внимательно рассмотрите здания на заднем плане отчета. Фотография будет отвлекать от восприятия данных и не даст сфокусироваться.

Надеюсь, наша подборка поможет вам определиться с решениями для оформления отчетов. Отличных всем бюджетов!

Привет! Мы «Нескучные финансы», помогаем бизнесу навести порядок в учете и управлять бизнесом на основе цифр. Для этого мы или берем финучет на аутсорс, или предоставляем удобные бесплатные шаблоны. В этой статье как раз второе.

Мы подготовили барсетку. Это 16 шаблонов финансовых таблиц, в которых вы можете вести управленческий учет в своем бизнесе. Для каждой таблицы мы записали видеоинструкцию, ссылка на которую лежит на последней вкладке таблицы.

Внутри: отчет о движении денег, баланс, отчет о прибылях и убытках, учет основных средств, управление запасами, учет логистики, учет финансовой деятельности, учет сделок, финмодель, платежный календарь, зарплатная ведомость, отчет по маркетингу, калькулятор рентабельности, калькулятор финансового рычага, калькулятор скидок, отчет отдела продаж.

Чтобы воспользоваться таблицей, нужно сделать ее копию на свой Гугл-диск. Можно скачать в Экселе, но не рекомендуем: какие-то формулы могут не работать.

Можете просто перейти по ссылке и пользоваться таблицами на свое здоровье. А можете читать дальше: мы вкратце расскажем, зачем нужна каждая таблица из барсетки.

ДДС (отчет о движении денежных средств)

Это документ, с которого начинается внедрение финучета в компании. Из этого отчета видно, откуда пришли деньги и куда ушли. Так или иначе его ведут многие собственники ― в блокноте, Эксельке или голове, а вот анализируют не все. Однако нужно сравнивать суммы за разные периоды и по одинаковым статьям. Например, в этом месяце мы тратим на содержание офиса больше, чем в том.

Баланс

Самый важный отчет для собственника. Он показывает, сколько денег владельца компании работает в бизнесе. Собственный капитал увеличивается за счет получаемых прибылей, и уменьшается за счет полученных убытков, выплаты дивидендов.

Баланс состоит из активов и пассивов. В активах показывается, что есть у компании, а в пассивах ― кому это принадлежит.

Отчет о прибылях и убытках

Он помогает увидеть, сколько чистой прибыли заработала компания. Кроме того, отчет показывает детализацию по нескольким видам прибыли: маржинальной, валовой, операционной. Можно проанализировать и понять, как улучшить результат.

Учет основных средств

Нужен для того, чтобы систематизировать все данные, которые нужны для расчета амортизации и последующей продажи. В этом документе указывается стоимость и дата покупки, срок полезного использования и другие детали. Здесь может быть указано торговое, складское и производственное оборудование, оргтехника, недвижимость, мебель, транспорт ― все, что предназначено для основной деятельности организации и прослужит дольше года.

Управление запасами

Помогает навести порядок на складе и знать, сколько товара есть в наличии. Еще управлять запасами ― это держать ходовой товар в достаточном количестве. Чтобы определить спрос на товар, нужно анализировать фактические данные.ABC-анализ дает понять, какие товары занимали наибольшую долю в выручке компании, а XYZ-анализ помогает понять, как часто покупают конкретный товар. Можно анализировать не только конкретные продукты, но и категории товаров.

Чтобы не было товарного разрыва ― ситуации, когда клиенты приходят и хотят купить товар, а его нет ― нужно высчитать точку заказа. Так мы узнаем, сколько и когда нужно купить товара.

Учет логистики

С помощью этого инструмента можно анализировать работу с разными транспортными компаниями, учитывать расходы на доставку, если посылку не выкупили.

Учет финансовой деятельности

Позволяет собирать информацию по расчету с кредиторами и собственниками. В этом документе учитываются вклады и займы от владельца компании и информация о дивидендах. Также здесь систематизируются данные о сторонних кредитах, займах и лизинге оборудования.

Учет сделок

Позволяет не растерять информацию по проектам. В одном документе будут собраны сведения по контрагентам и проджект-менеджерам, сумма выплат и расходов, данные о расчетах и сроках. Еще в нем подсчитаны прибыль и рентабельность проекта.

Финансовая модель

В финмодели можно запланировать чистую прибыль и выручку, проанализировать ключевые показатели, которые влияют на финансовый результат бизнеса. Ее можно составить как для планируемых направлений бизнеса и компаний, так и для уже существующих. С помощью финмодели можно проверить, как то или иное управленческое решение повлияет на финансовый результат компании.

Платежный календарь

Один из инструментов планирования. Сначала планируют на месяц-два-три бюджет, а на его основе делают платежный календарь. В нем по датам видно, сколько и когда ожидается поступлений и затрат. Это помогает предвосхищать кассовые разрывы: в платежном календаре видны «дырки», которые можно залатать предоплатой от другого клиента, переносом сроков оплаты, заемными средствами и другими способами.

Зарплатная ведомость

Один из самых актуальных инструментов. Помогает вести учет выплат сотрудникам. Будет полезна компаниям, в которых сложная система мотивации, которая зависит от выполнения показателей эффективности. Помогает собрать информацию об отпускных, премиях, бонусах и отчислениях в пенсионный фонд, налоговую и соцстрах.

Маркетинговый отчет

Сводный документ, в котором учитываются рекламные активности на разных онлайн площадках и привлеченный с них трафик. С помощью такого инструмента можно собрать данные для анализа эффективности рекламы из разных источников: в отчете наглядно видно, что эффективней для продвижения вашего продукта ― контекстная реклама в Яндекс.Директе или таркетинговая во Вконтакте. Также здесь можно вести учет рекламных расходов и выручки, которая получена от клиентов из онлайна.

Калькулятор рентабельности проектов

Посчитает, выгодно заниматься проектом или нет. С его помощью можно определить маржинальность проекта и сравнить ее с плановой. Калькулятор рентабельности проектов даст оценить прибыль проекта с учетом разных систем налогообложения.

Калькулятор финансового рычага

Поможет рассчитать, нужен кредит или нет. Калькулятор финансового рычага сделает расчет эффективности кредита ― сможет компания взлететь на новые деньги или заемные средства потянут ее ко дну. Подробнее об эффекте финансового рычага мы рассказали в другой статье →

Калькулятор влияния скидки на прибыль

Рассчитает, как повлияет скидка на прибыль компании. Теперь вы сможете делать скидку не на глаз, а учитывая расчет по цене реализации, марже или наценке.

Отчет отдела продаж

Таблица, в которой удобно следить за работой всего отдела продаж и отдельных менеджеров — сразу увидите, если случится какое-то отклонение по выручке, сможете оперативно принять решение, как исправить ситуацию. А самим менеджерам отчет помогает понимать, сколько они заработают в этом месяце. Единственный отчет, к которому не записали видеоинструкцию.

Пользуйтесь на здоровье! Если есть вопросы по шаблонам, задавайте их в комментариях.

Учет доходов и расходов ИП, ООО

Скачать бесплатно таблицу учета доходов и расходов в Excel:

Полные версии таблицы учета доходов и расходов:

-

на 1 год — $1,75

-

на 3 года — $2,90 (по цене 1 года 8 мес.)

Учет доходов и расходов: бухгалтерский или управленческий?

Любой индивидуальный предприниматель (ИП) или предприятие (ООО, ЗАО) ведет бухгалтерский и налоговый учет в соответствии с действующим законодательством. Однако, бухгалтерский учет и управленческий учет доходов и расходов — не всегда одно и то же. Для того, чтобы понять реальное соотношение доходов и расходов ИП или ООО, а также прибыль предприятия, необходимо вести подробный учет реальных доходов и расходов.

Готовая форма учета доходов и расходов ИП, ООО в Excel заменяет сложные бухгалтерские программы по ведению учета. Форма универсальна и подходит для ведения учета как ИП или ООО, так и для ведения семейного бюджета, учета текущих доходов и расходов семьи, а также планирования расходов.

Для учета и анализа и управления денежными потоками воспользуйтесь формой анализа денежных потоков (cash flow).

В форме учета доходов и расходов ИП, ООО автоматически происходит детализация доходов и расходов по анализируемым периодам:

- неделям,

- месяцам,

- годам.

Форма абсолютно гибкая, в нее можно вносить любые статьи доходов и статьи расходов. Например, Вы хотите считать выручку не в целом, а разбить по источникам поступления. Или считать затраты, например, на связь, не целиком, а разбить на телефонную связь и интернет. И так далее. Названия статей доходов и расходов зависят от потребностей Вашего бизнеса.

- Бесплатная пробная версия на 2 месяца, начиная с текущей даты.

- Полная версия на 1 год

- Полная версия на 3 года

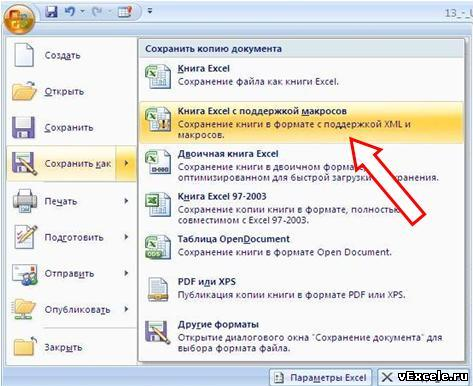

- Файл содержит МАКРОСЫ, которые нужно включить для активизации управляющих кнопок.

Важно! Если Вы захотите сохранить файл на Вашем компьютере, необходимо сохранить его как книгу с поддержкой макросов:

Полная версия для учета доходов и расходов в течение 1 года и более

Полная версия для учета доходов и расходов в течение 3 лет и более

Скрин-сейвы файла «Учет доходов и расходов»:

Упрощенная форма для OpenOffice скачать.

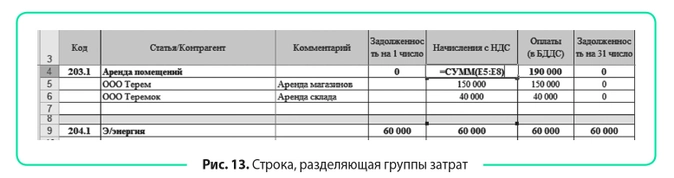

Без планирования и контроля оплат не может существовать ни одно предприятие: ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и информация об имеющихся в компании свободных денежных средствах. В статье приведены формы понедельного планирования БДДС, рассмотрены механизмы прогнозирования поступления выручки от продаж в оптовом и розничном направлениях, даны рекомендации по созданию форм бюджетов, рассылаемых распорядителям статей затрат.

Контроль бюджета

Существенная составляющая системы контроля — контроль казначейского исполнения бюджета, то есть контроль поступления и расходования денежных средств, которые запланированы в БДДС. Оперативный контроль бюджета движения денежных средств, как правило, осуществляет бюджетный контролер. Руководствуясь утвержденными лимитами денежных средств, он определяет статьи бюджета для финансирования сверхплановых расходов. Финансовый контролер оценивает каждую поступающую заявку на осуществление расчетов и выясняет, не превышает ли она лимит по соответствующей статье бюджета.

Превышение лимитов в бюджетном периоде возможно только по специальному распоряжению уполномоченного должностного лица (финансового или генерального директора). Когда речь идет о перераспределении расходов между различными бюджетными статьями, эти полномочия закрепляют за финансовыми контролерами.

План движения денежных средств на месяц

Планирование денежных потоков на текущий месяц нужно начинать с общего плана бюджета движения денежных средств, пример которого представлен в табл. 1.

В общем виде БДДС состоит из следующих блоков:

- План остатков денежных средств на начало месяца.

- План поступления денежных средств от основной деятельности (выручка от продаж, бонусы от поставщиков, доходы от субаренды помещений и др.).

- План операционных расходов, который состоит из двух частей:

- план оплат поставщикам за товар;

- план оплат по прочим расходам по операционной деятельности.

- План потока по финансовой деятельности: сальдо между кредитами к получению и гашению минус проценты по кредитам к уплате.

- План потока по инвестиционной деятельности: разница между доходами от продажи основных средств и платежами по приобретению и ремонту основных средств.

В результате мы получаем плановый чистый поток за рассматриваемый период и выводим прогноз остатка денежных средств на конец периода.

|

Таблица 1. Бюджет движения денежных средств, руб. |

||||||

|

Код |

Статья |

Контрагент |

Задолженность на 1-е число |

Начисления/ |

Бюджет |

Задолженность на 31-е число |

|

001 |

Остаток на начало периода |

65 000 |

||||

|

На расчетном счете |

50 000 |

|||||

|

В кассе |

15 000 |

|||||

|

100 |

Поступления от продаж |

185 000 |

1 210 000 |

1 105 000 |

290 000 |

|

|

101 |

Розничные продажи |

25 000 |

1 000 000 |

925 000 |

100 000 |

|

|

102 |

Оптовые продажи |

150 000 |

200 000 |

170 000 |

180 000 |

|

|

103 |

Прочие поступления |

10 000 |

10 000 |

10 000 |

10 000 |

|

|

200 |

Расходы от операционной деятельности |

505 200 |

965 500 |

1 117 700 |

353 000 |

|

|

200.1 |

Оплата поставщикам |

450 000 |

650 000 |

800 000 |

300 000 |

|

|

Оплата поставщикам |

ООО «Альфа» |

300 000 |

450 000 |

550 000 |

200 000 |

|

|

Оплата поставщикам |

ООО «Омега» |

150 000 |

200 000 |

250 000 |

100 000 |

|

|

200.2 |

Операционные затраты |

55 200 |

315 500 |

317 700 |

53 000 |

|

|

201 |

Выплата зарплаты |

50 000 |

125 000 |

125 000 |

50 000 |

|

|

201.1 |

Окладная часть |

Сотрудники |

50 000 |

100 000 |

100 000 |

50 000 |

|

201.2 |

Премии |

Сотрудники |

25 000 |

25 000 |

— |

|

|

202 |

Затраты на персонал |

2200 |

5000 |

7200 |

— |

|

|

202.1 |

Такси |

ООО «Такси» |

1500 |

3000 |

4500 |

— |

|

202.1 |

Такси |

ООО «Экспресс» |

2000 |

2000 |

— |

|

|

202.2 |

Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

— |

|

|

203 |

Затраты на содержание здания |

3000 |

73 000 |

73 000 |

3000 |

|

|

203.1 |

Аренда помещений |

ООО «Терем» |

25 000 |

25 000 |

— |

|

|

203.1 |

Аренда помещений |

ООО «Теремок» |

30 000 |

30 000 |

— |

|

|

203.2 |

Коммунальные расходы |

Горводоканал |

15 000 |

15 000 |

— |

|

|

203.2 |

Коммунальные расходы |

ТеплоЭлектроСтанция |

— |

|||

|

203.3 |

Охрана |

ЧОП «Добрыня» |

3000 |

3000 |

3000 |

3000 |

|

218 |

Налоги в бюджет |

— |

112 500 |

112 500 |

— |

|

|

218.1 |

НДС к оплате |

45 000 |

45 000 |

— |

||

|

218.2 |

Налог на прибыль |

15 000 |

15 000 |

— |

||

|

218.3 |

Налог на имущество |

— |

||||

|

218.4 |

НДФЛ |

15 000 |

15 000 |

— |

||

|

218.5 |

Налоги с зарплаты |

37 500 |

37 500 |

— |

||

|

300 |

Итого поток от операционной деятельности |

244 500 |

–12 700 |

|||

|

400 |

Поток от финансовой деятельности |

1 500 000 |

–25 000 |

1 500 000 |

||

|

Привлечение кредитов |

Банк № 2 |

500 000 |

||||

|

Гашение кредитов |

Банк № 1 |

500 000 |

||||

|

Оплата процентов по кредитам |

Банк № 1 |

25 000 |

||||

|

500 |

Поток от инвестиционной деятельности |

–15 000 |

–5000 |

–10 000 |

–10 000 |

|

|

Доход от продажи ОС |

— |

|||||

|

Покупка ОС |

— |

|||||

|

Ремонт ОС |

ИП Иванов П. А. |

15 000 |

5000 |

10 000 |

10 000 |

|

|

600 |

Чистый поток от деятельности |

–47 700 |

||||

|

002 |

Остаток на конец периода |

17 300 |

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом заложенных в бюджет сумм оплат.

В нашем примере чистый поток по месяцу прогнозируется отрицательным (–47,7 тыс. руб.), но за счет начальных остатков в 65 тыс. руб. мы в состоянии выполнить заявленный бюджет на данный месяц. При этом мы наращиваем дебиторскую задолженность от наших покупателей со 185 тыс. руб. до 290 тыс. руб. и уменьшаем кредиторскую задолженность перед поставщиками товара с 450 тыс. руб. до 300 тыс. руб. В целом по месяцу картина оптимистичная.

Однако стоит обратить внимание, что в этом месяце планируется перекредитовка в 500 тыс. руб.: у нас заканчивается срок кредита в Банке № 1, мы рассчитываем получить кредит на такую же сумму в Банке № 2. И если получить кредит в Банке № 2 мы сможем чуть позже, чем истекает срок гашения в Банке № 1, то в течение месяца нам нужно накопить на счетах 500 тыс. руб. (примерно половина нашей месячной выручки). То есть почти полмесяца мы не сможем тратить большие суммы на операционные расходы: все платежи по ним начнутся только после получения кредита в Банке № 2.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальных платежей, выплата заработной платы согласно графику). Следовательно, нам нужен подневной или понедельный план движения денежных средств, которого в дальнейшем мы должны четко придерживаться, чтобы не испортить себе кредитную историю в Банке № 1.

Составим понедельный план движения денежных средств на следующий месяц, где спланируем поступление выручки и обязательные к оплате расходы, после чего выведем суммы, которые мы можем выделять на прочие платежи.

План поступления выручки по неделям

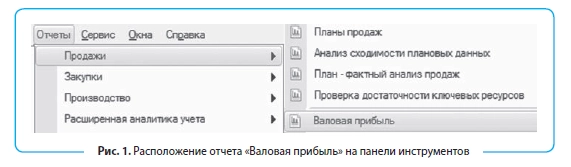

План поступления выручки от розничного и оптового направления формируется по разным принципам. Поступления от оптовых клиентов легко спрогнозировать через отсрочку платежа. Для этого воспользуемся штатным отчетом «Валовая прибыль», который находится в блоке «Продажи» закладки «Отчеты» на панели инструментов Excel (рис. 1).

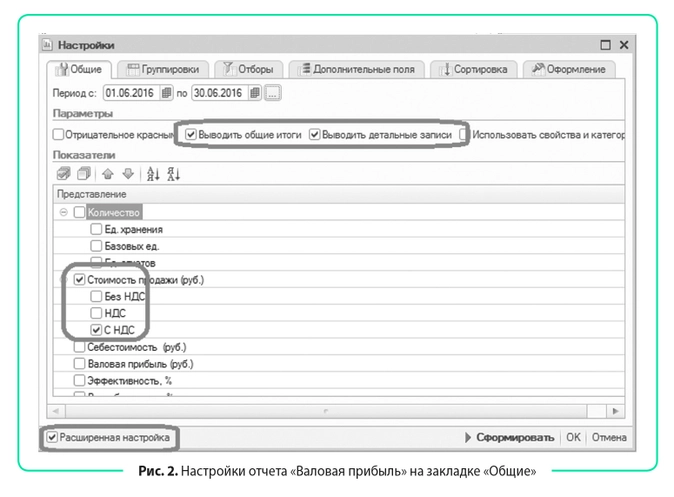

Настроим отчет «Валовая прибыль» под наши требования:

- Заходим в настройки отчета, нажимаем галочку «Расширенная настройка».

- На закладке «Общие»:

- задаем период продаж, за который ожидаем поступления денежных средств от клиентов (обычно он равен максимальной отсрочке, предоставляемой нашим покупателям);

- в блоке «Параметры» нажимаем галочки «Выводить общие итоги» и «Выводить детальные записи»;

- в блоке «Показатели» оставляем только «Стоимость продажи, руб.» и «с НДС», на остальных показателях убираем галочки (рис. 2).

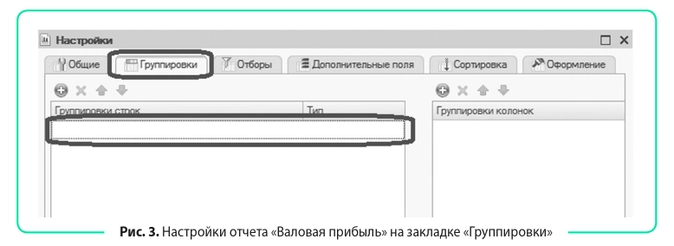

- На закладке «Группировки» удаляем все группировки, которые предусмотрены отчетом по умолчанию (рис. 3).

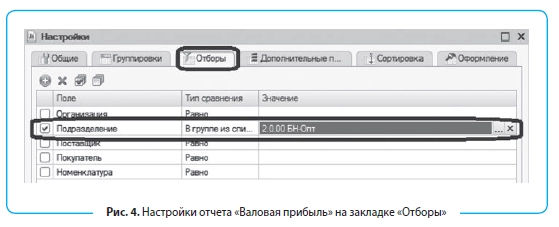

- На закладке «Отборы» устанавливаем отбор: нас интересуют продажи только оптового подразделения (рис. 4).

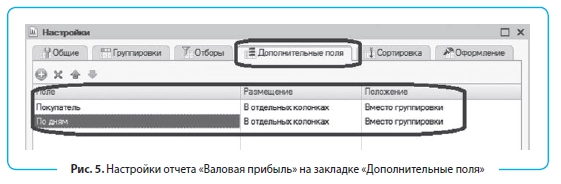

- На закладке «Дополнительные поля» выводим поля «Покупатель» и «По датам», для всех полей в столбце «Размещение» задаем тип «В отдельных колонках», в столбце «Положение» — «Вместо группировки» (рис. 5).

- Нажимаем на кнопку «Сформировать» и получаем отчет, который представлен в табл. 2.

|

Таблица 2. Отчет «Валовая прибыль» на основе представленных настроек |

||

|

Покупатель |

По дням |

Стоимость продажи, руб. |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

| ООО «Домовой» |

02.06.2016 |

5000 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

Скопируем полученный отчет в Excel и дополним необходимыми нам данными: добавим отсрочку оплат и рассчитаем срок оплаты как сумму двух столбцов: Дата продажи + Отсрочка платежа (табл. 3).

|

Таблица 3. Расчет даты оплаты от даты продажи и предоставленной отсрочки платежа |

||||

|

Покупатель |

Дата продажи |

Стоимость продажи, руб. |

Отсрочка платежа, дн. |

Дата оплаты |

| ООО «Горизонт» |

01.06.2016 |

50 000 |

30 |

01.07.2016 |

| ООО «Домовой» |

02.06.2016 |

5000 |

15 |

17.06.2016 |

| ИП Борисов А. Г. |

03.06.2016 |

10 000 |

21 |

24.06.2016 |

| ИП Осинцев А. Н. |

04.06.2016 |

15 000 |

30 |

04.07.2016 |

| ИП Осипов А. Ю. |

05.06.2016 |

25 000 |

21 |

26.06.2016 |

| ИП Пинюга И. Г. |

06.06.2016 |

40 000 |

35 |

11.07.2016 |

| ИП Полуэктов Д. А. |

07.06.2016 |

100 000 |

50 |

27.07.2016 |

| ИП Ловцова Н. В. |

08.06.2016 |

15 000 |

45 |

23.07.2016 |

| ИП Хоменко А. В. |

09.06.2016 |

20 000 |

7 |

16.06.2016 |

Теперь сгруппируем даты оплат по неделям с помощью сводной таблицы:

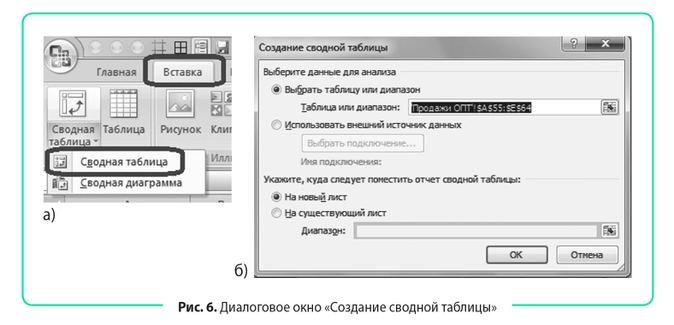

- Выделяем табл. 3 вместе с шапкой и на вкладке «Вставка» нажимаем на иконку «Сводная таблица» (рис. 6 (а)).

- В открывшемся диалоговом окне указываем, куда хотим поместить сводную таблицу: на новый лист или на существующий (надо указать ячейку, в которую нужно вставить сводную таблицу). Для создания новой сводной таблицы лучше сначала разместить ее на новом листе, привести к удобному для нас виду, а затем перенести на тот лист, где будем работать с ней в дальнейшем (рис. 6 (б)).

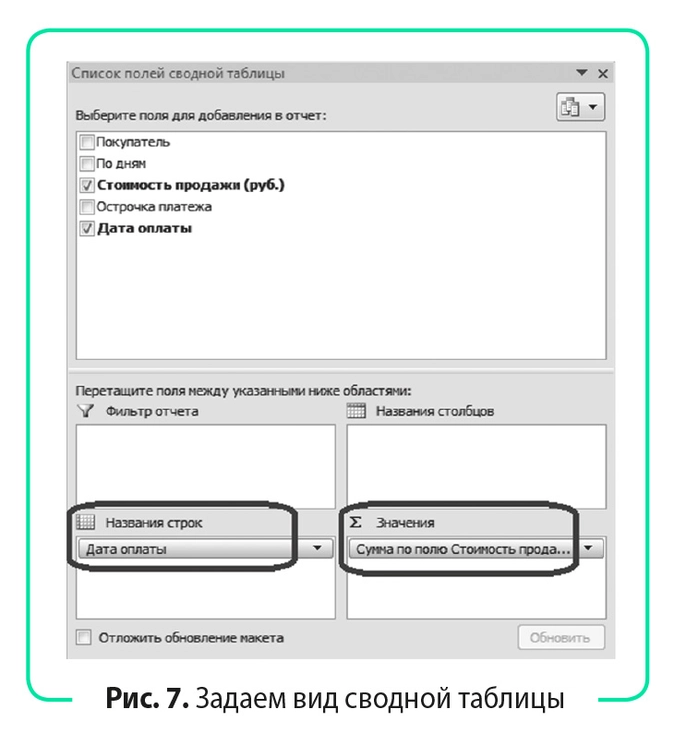

В появившемся окне «Список полей сводной таблицы» зададим ее вид (рис. 7):

- в блок «Названия строк» перетащим мышкой поле «Дата оплаты»;

- в блок «Значения» перетащим поле «Стоимость продажи, руб.».

- Получаем отчет, представленный в табл. 4.

|

Таблица 4. Первоначальный вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

16.06.2016 |

20 000 |

|

17.06.2016 |

5000 |

|

24.06.2016 |

10 000 |

|

26.06.2016 |

25 000 |

|

01.07.2016 |

50 000 |

|

04.07.2016 |

15 000 |

|

11.07.2016 |

40 000 |

|

23.07.2016 |

15 000 |

|

27.07.2016 |

100 000 |

|

Общий итог |

280 000 |

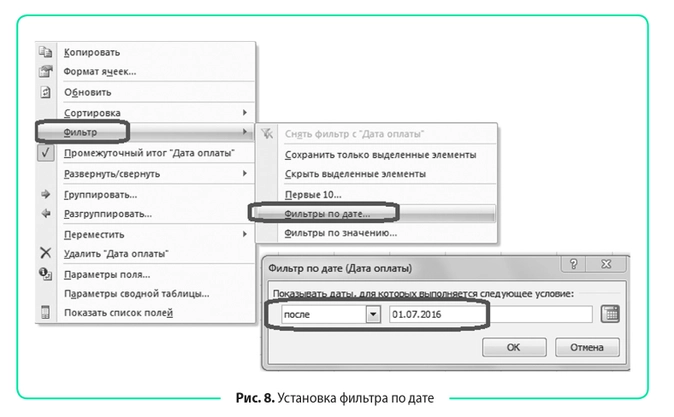

- Видно, что в таблицу попали даты оплат за предыдущий месяц. Уберем их с помощью фильтра сводной таблицы. Встаем на любую ячейку с датой и вызываем контекстное меню правой кнопкой, в нем выбираем «Фильтр» > «Фильтр по дате», задаем фильтр «После» > «01.07.2016» (рис. 8).

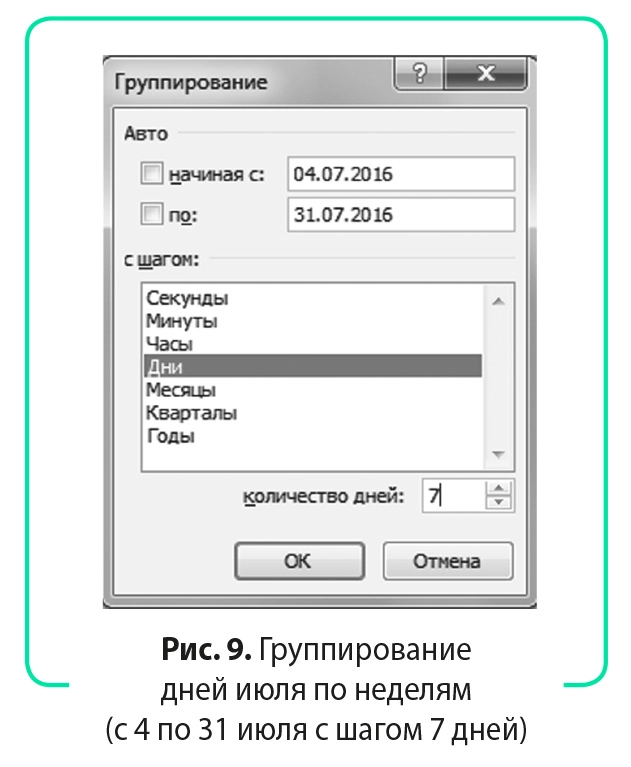

- Теперь таблица содержит только продажи со сроком оплаты в июле. Снова вызываем контекстное меню и выбираем «Группировать». В появившемся диалоговом окне задаем диапазон: с 04.07.2016 по 31.07.2016 с шагом «Дни», количество дней — 7 (рис. 9).

- Мы получили прогноз поступления денежных средств от оптовых продаж по неделям (табл. 5).

|

Таблица 5. Итоговый вид сводной таблицы |

|

|

Дата оплаты |

Оплаты, руб. |

|

04.07.2016–10.07.2016 |

15 000 |

|

11.07.2016–17.07.2016 |

40 000 |

|

18.07.2016–24.07.2016 |

15 000 |

|

25.07.2016–31.07.2016 |

100 000 |

| Общий итог |

170 000 |

Теперь сделаем прогноз поступления денежных средств в розничном направлении. Здесь есть два важных момента, которые нужно учесть при планировании денежного потока:

- розничные продажи имеют ярко выраженную сезонность по дням недели: покупатели чаще посещают магазины по выходным дням (на них и приходится пик продаж);

- воспользоваться выручкой от розничных продаж для оплат по расчетному счету мы можем только после ее инкассации в банк, которая осуществляется в рабочие дни с задержкой в один-два дня. То есть выручка от продаж в понедельник поступает на расчетный счет во вторник-среду (в зависимости от условий инкассации), выручка за пятницу-воскресенье будет зачислена на расчетный счет в понедельник или вторник. Таким образом, выручкой за 29–31 июля мы сможем воспользоваться только в августе. Зато 1 июля к нам поступит инкассация выручки за 30 июня.

Составим подневной план продаж в розничных магазинах, на основе которого сформируем план инкассации на расчетный счет. Разбить месячный план по дням недели можно в пропорции прошлого месяца или аналогичного месяца прошлого года, что более желательно, так как в этом случае мы сможем учесть и месячную сезонность продаж.

При использовании данных за прошлый год нужно делать сопоставление не по датам, а по дням недели. Так, 01.07.2016 приходится на пятницу, в 2015 г. первая пятница июля была 3 июля. Следовательно, для выведения пропорций сезонности нам нужно взять продажи с 3 июля по 02.08.2015. То есть чтобы получить дату прошлого года, аналогичную дню недели этого года, нужно отнять 364 дня (ровно 52 недели).

В таблице 6 представлена разбивка плана продаж по дням и план инкассации по дням недели и с группировкой по неделям. В итоге видим следующее: так как последние дни июля приходятся на выходные, план поступления денежных средств отличается от плана продаж на75 тыс. руб. Прочие поступления в нашем бюджете — это доход от субаренды, которая должна быть оплачена до 10-го числа каждого месяца согласно договору аренды. Поэтому ставим эти поступления на вторую неделю.

Таблица 6. План поступления выручки от розничных продаж на расчетный счет, руб.

| День недели | Дата прошлого года | Выручка прошлого года | Дата текущего года | Выручка текущего года | Инкассация | Итого за неделю |

|---|---|---|---|---|---|---|

| Четверг |

30.06.2016 |

25 000 |

25 000 |

|||

| Пятница |

03.07.2015 |

28 446 |

01.07.2016 |

29 771 |

25 000 |

|

| Суббота |

04.07.2015 |

32 520 |

02.07.2016 |

34 035 |

||

|

Воскресенье |

05.07.2015 |

31 247 |

03.07.2016 |

32 703 |

||

|

Понедельник |

06.07.2015 |

28 599 |

04.07.2016 |

29 932 |

96 510 |

224 031 |

| Вторник |

07.07.2015 |

32 266 |

05.07.2016 |

33 770 |

29 932 |

|

| Среда |

08.07.2015 |

29 375 |

06.07.2016 |

30 744 |

33 770 |

|

| Четверг |

09.07.1205 |

31 603 |

07.07.2016 |

33 076 |

30 744 |

|

| Пятница |

10.07.2015 |

32 315 |

08.07.2016 |

33 820 |

33 076 |

|

| Суббота |

11.07.2015 |

32 286 |

09.07.2016 |

33 791 |

||

|

Воскресенье |

12.07.2015 |

32 107 |

10.07.2016 |

33 604 |

||

|

Понедельник |

13.07.2015 |

29 238 |

11.07.2016 |

30 600 |

101 215 |

231 621 |

| Вторник |

14.07.2015 |

31 986 |

12.07.2016 |

33 476 |

30 600 |

|

| Среда |

15.07.2015 |

31 800 |

13.07.2016 |

33 282 |

33 476 |

|

| Четверг |

16.07.2015 |

31 577 |

14.07.2016 |

33 048 |

33 282 |

|

| Пятница |

17.07.2015 |

31 572 |

15.07.2016 |

33 044 |

33 048 |

|

| Суббота |

18.07.2015 |

27 867 |

16.07.2016 |

29 165 |

||

|

Воскресенье |

19.07.2015 |

26 924 |

17.07.2016 |

28 178 |

||

|

Понедельник |

20.07.2015 |

31 220 |

18.07.2016 |

32 675 |

90 387 |

222 007 |

| Вторник |

21.07.2015 |

33 039 |

19.07.2016 |

34 579 |

32 675 |

|

| Среда |

22.07.1205 |

32 395 |

20.07.2016 |

33 905 |

34 579 |

|

| Четверг |

23.07.2015 |

29 105 |

21.07.2016 |

30 462 |

33 905 |

|

| Пятница |

24.07.2015 |

30 815 |

22.07.2016 |

32 251 |

30 462 |

|

| Суббота |

25.07.2015 |

30 564 |

23.07.2016 |

31 988 |

||

|

Воскресенье |

26.07.2015 |

31 045 |

24.07.2016 |

32 491 |

||

|

Понедельник |

27.07.2015 |

28 194 |

25.07.2016 |

29 507 |

96 730 |

222 340 |

| Вторник |

28.07.2015 |

31 594 |

26.07.2016 |

33 066 |

29 507 |

|

| Среда |

29.07.2015 |

30 564 |

27.07.2016 |

31 988 |

33 066 |

|

| Четверг |

30.07.2015 |

29 666 |

28.07.2016 |

31 048 |

31 988 |

|

| Пятница |

31.07.2015 |

31 041 |

29.07.2016 |

32 487 |

31 048 |

|

| Суббота |

01.08.2015 |

34 454 |

30.07.2016 |

36 060 |

||

| Воскресенье |

02.08.2015 |

30 052 |

31.07.2016 |

31 453 |

||

| Итого |

955 475 |

1 000 000 |

925 000 |

925 000 |

График платежей

Мы сформировали план поступления денежных средств по неделям. Теперь разнесем в БДДС обязательные платежи (в табл. 7 выделены цветом):

- выплата заработной платы: остатки зарплаты за прошлый месяц нужно выплатить до 10-го числа, премия платится до 15-го числа, аванс за текущий месяц — до 25-го числа. Ставим 50 % зарплаты к выплате на вторую неделю, 100 % премии — на четвертую и 50 % зарплаты — на последнюю неделю месяца;

- оплата аренды: согласно договорам крайний срок оплаты аренды за текущий месяц — 10-е число. Ставим к оплате на вторую неделю;

- коммунальные платежи нужно осуществить до 25-го числа, ставим их к оплате 25-го числа, то есть на последнюю неделю;

- охрана по заключенному с ЧОП договору оплачивается до 20-го числа, ставим на оплату на четвертую неделю;

- налоги с заработной платы нужно оплатить до 15-го числа, значит, деньги на них нам потребуются на третьей неделе;

- налог на доходы физических лиц платится одновременно с выплатой заработной платы, поэтому разносим его по неделям в той пропорции, что и выплату зарплаты, премий;

- по остальным налогам срок оплаты с 25-го по 31-е число (последняя неделя июля);

- погашение кредитов и оплата процентов — до 22-го числа (привлечение кредитов — после 25-го числа).

Все прочие платежи в предстоящем месяце сразу относим на последнюю неделю (когда сможем пополнить оборотные активы за счет нового кредита, получение которого намечено на 25 июля).

В итоге видим, что на оплату товара на первых трех неделях мы можем потратить только 120 тыс. руб., остальную сумму задолженности сможем закрыть перед поставщиками на двух последних неделях июля.

Если нам важно мнение поставщиков, нужно заранее уведомить их о сложившейся ситуации. Можно предоставить им четкий график платежей на этот месяц, чтобы они тоже могли спланировать свои финансовые возможности за предстоящий месяц.

|

Таблица 7. Понедельное планирование оплат, руб. |

||||||||

|

Статья |

Контрагент |

Срок оплат |

Бюджет на месяц |

1–3 июля |

4–10 июля |

11–17 июля |

18–24 июля |

25–31 июля |

| Остаток на начало периода |

65 000 |

65 000 |

50 000 |

148 031 |

92 153 |

3160 |

||

| На расчетном счете |

50 000 |

|||||||

| В кассе |

15 000 |

|||||||

| Поступления от продаж |

1 105 000 |

25 000 |

249 031 |

271 621 |

237 007 |

322 340 |

||

| Розничные продажи |

925 000 |

25 000 |

224 031 |

231 621 |

222 007 |

222 340 |

||

| Оптовые продажи |

170 000 |

15 000 |

40 000 |

15 000 |

100 000 |

|||

| Прочие поступления |

До 10-го числа |

10 000 |

10 000 |

|||||

| Расходы от операционной деятельности |

1 117 700 |

40 000 |

151 000 |

77 500 |

301 000 |

548 200 |

||

| Оплата поставщикам |

800 000 |

40 000 |

40 000 |

40 000 |

270 000 |

410 000 |

||

| Оплата поставщикам |

ООО «Альфа» |

550 000 |

30 000 |

30 000 |

30 000 |

200 000 |

260 000 |

|

| Оплата поставщикам |

ООО «Омега» |

250 000 |

10 000 |

10 000 |

10 000 |

70 000 |

150 000 |

|

| Операционные затраты |

317 700 |

— |

111 000 |

37 500 |

31 000 |

138 200 |

||

| Выплата зарплаты |

125 000 |

— |

50 000 |

— |

25 000 |

50 000 |

||

| Окладная часть |

Сотрудники |

Зарплата — до 10-го числа, аванс — до 25-го числа |

100 000 |

50 000 |

50 000 |

|||

| Премии |

Сотрудники |

До 15-го числа |

25 000 |

25 000 |

||||

| Затраты на персонал |

7200 |

— |

— |

— |

— |

7200 |

||

| Такси |

ООО «Такси» |

4500 |

4500 |

|||||

| Такси |

ООО «Экспресс» |

2000 |

2000 |

|||||

| Медицинский осмотр |

Поликлиника № 1 |

700 |

700 |

|||||

| Затраты на содержание здания |

73 000 |

— |

55 000 |

— |

3000 |

15 000 |

||

| Аренда помещений |

ООО «Терем» |

До 10-го числа |

25 000 |

25 000 |

||||

| Аренда помещений |

ООО «Теремок» |

До 10-го числа |

30 000 |

30 000 |

||||

| Коммунальные расходы |

Горводоканал |

До 25-го числа |

15 000 |

15 000 |

||||

| Коммунальные расходы |

ТеплоЭлектроСтанция |

До 25-го числа |

||||||

| Охрана |

ЧОП «Добрыня» |

До 20-го числа |

3000 |

3000 |

||||

| Налоги в бюджет |

112 500 |

— |

6000 |

37 500 |

3000 |

66 000 |

||

| НДС к оплате |

До 25-го числа |

45 000 |

45 000 |

|||||

| Налог на прибыль |

До 28-го числа |

15 000 |

15 000 |

|||||

| Налог на имущество |