На чтение 9 мин Просмотров 97.7к.

Разберем такой инвестиционный показатель как – коэффициент бета, рассчитаем его на реальном пример с помощью Excel и рассмотрим различные современные модификации.

Содержание

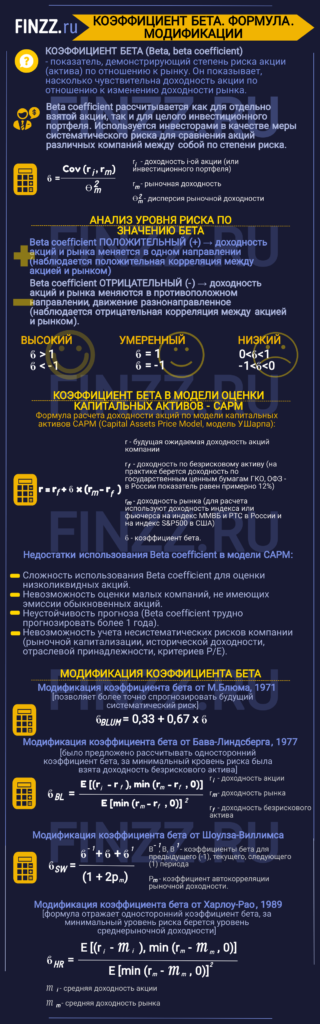

- Инфографика: Коэффициент бета

- Коэффициент бета. Определение

- Формула расчета коэффициента бета

- Анализ уровня риска по значению коэффициента бета (β)

- Данные для построения коэффициента бета информационными компаниями

- Коэффициент бета в модели оценки капитальных активов –CAPM

- Пример расчета коэффициента бета вExcel

- Недостатки использования коэффициента бета в модели CAPM

- Модификация коэффициента бета

- Коэффициент бета для акций США

- Где посмотреть коэффициент бета для российских акций

Инфографика: Коэффициент бета

Коэффициент бета. Определение

Коэффициент бета (англ. Beta, β, beta coefficient) – определяет меру риска акции (актива) по отношению к рынку и показывает чувствительность изменения доходности акции по отношению к изменению доходности рынка. Коэффициент бета может быть рассчитан не только для отдельной акции, но также и для инвестиционного портфеля. Коэффициент используется как мера систематического риска, и применяется в модели У.Шарпа – оценки капитальных активов CAPM (Capital Assets Price Model). В первые, коэффициент бета рассмотрел Г. Марковиц для оценки систематического риска акций, который получил называние индекс недиверсифицируемого риска. Коэффициент бета позволяет сравнивать между собой акции различных компаний по степени их риска.

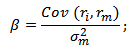

Формула расчета коэффициента бета

β – коэффициент бета, мера систематического риска (рыночного риска);

ri – доходность i-й акации (инвестиционного портфеля);

rm – рыночная доходность;

σ2m – дисперсия рыночной доходности.

Анализ уровня риска по значению коэффициента бета (β)

Коэффициент бета показывает рыночный риск акции и отражает чувствительность изменения акции по отношению к изменению доходности рынка. В таблице ниже показана оценка уровня риска по коэффициенту бета. Коэффициент бета может иметь как положительный, так и отрицательный знак, который показывает положительную или отрицательную корреляцию между акцией и рынком. Положительный знак отражает, что доходность акций и рынка изменяются в одном направлении, отрицательный – разнонаправленное движение.

|

Значение показателя |

Уровень риска акции |

Направление изменения доходности акции |

|

β > 1 |

Высокий |

Однонаправленное |

|

β = 1 |

Умеренный |

Однонаправленное |

|

0 < β < 1 |

Низкий |

Однонаправленное |

| -1 < β < 0 |

Низкий |

Разнонаправленное |

| β = -1 |

Умеренный |

Разнонаправленное |

|

β < -1 |

Высокий |

Разнонаправленное |

Данные для построения коэффициента бета информационными компаниями

Коэффициент бета используется многими информационно-инвестиционными компаниями для оценки систематического риска: Bloomberg, Barra, Value Line и др . Для построения коэффициента бета используются месячные/недельные данные за несколько лет. В таблице показаны основные параметры оценки показателя различными информационными компаниями.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

|

Информационные компании |

Исторический период наблюдения | Частота |

|

Bloomberg |

2 года |

Неделя |

| Barra | 5 лет |

Месяц |

| Value Line | 5 лет |

Месяц |

Можно заметить, что Bloomberg проводит краткосрочную оценку показателя, тогда как Barra и Value Line используют месячные данные доходностей акций и рынка за последние пять лет. Долгосрочная оценка может сильно быть искажена вследствие влияния на акции компании различных кризисов и негативных факторов.

Коэффициент бета в модели оценки капитальных активов – CAPM

Формула расчета доходности акций по модели капитальных активов CAPM (Capital Assets Price Model, модель У.Шарпа) имеет следующий вид:

где:

r – будущая ожидаемая доходность акций компании;

rf – доходность по безрисковому активу;

rm – доходность рынка;

β – коэффициент бета (мера рыночного риска), отражает чувствительность изменения стоимости акций компании в зависимости от изменения доходности рынка (индекса);

Модель CAPM была создана У.Шарпом (1964) и Дж. Линтером (1965) и позволяет спрогнозировать будущее значение доходности акции (актива) на основании линейной регрессии. Модель отражает линейную взаимосвязь планируемой доходности с уровнем рыночного риска, выраженного коэффициентом бета.

Доходность по безрисковому активу, на практике, берется как доходность по государственным ценным бумагам ГКО, ОФЗ. Доходность по ним в России составляет около 12%. Доходность можно посмотреть на сайте ЦБ в разделе «Ставки рынка ГКО-ОФЗ».

Для расчета рыночной доходности используют доходность индекса или фьючерса на индекс (индекс ММВБ, РТС – для России, S&P500 – США).

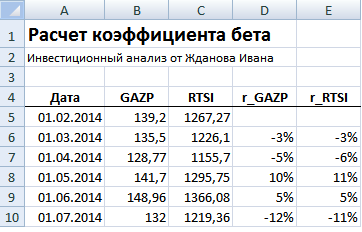

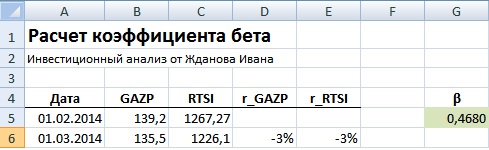

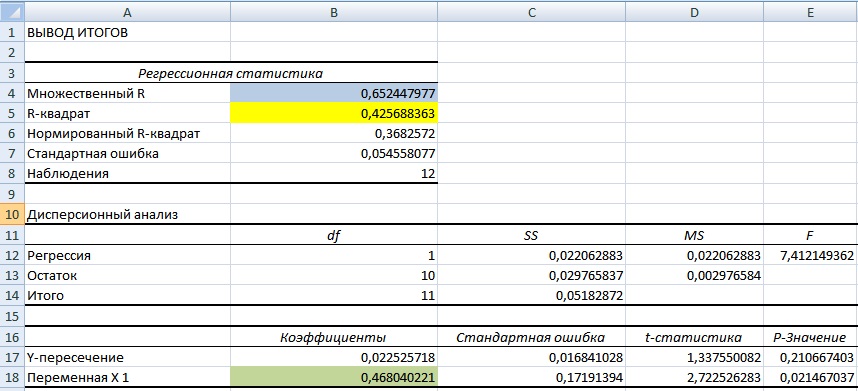

Пример расчета коэффициента бета в Excel

Рассчитаем коэффициент бета в Excel для отечественной компании ОАО «Газпром». Данная компания имеет обыкновенные акции, котировки которых можно посмотреть на сайте finam.ru в разделе «Экспорт данных». Для расчета были взяты месячные котировки акции ОАО «Газпром» (GAZP) и индекса РТС (RTSI) за период с 31.01.2014 по 31.01.2015 г.

Далее необходимо рассчитать доходности по акции и индексу, для этого воспользуемся формулами:

D6=LN(B6/B5)

E6=LN(C6/C5)

Для расчета коэффициента бета необходимо рассчитать коэффициент линейной регрессии между доходностью акций ОАО «Газпром» и индекса РТС. Рассмотрим два варианта расчета коэффициента бета средствами Excel.

Вариант №1. Расчет через формулу Excel

Расчет через формулы Excel выглядит следующим образом:

=ИНДЕКС(ЛИНЕЙН(D6:D17;E6:E17);1)

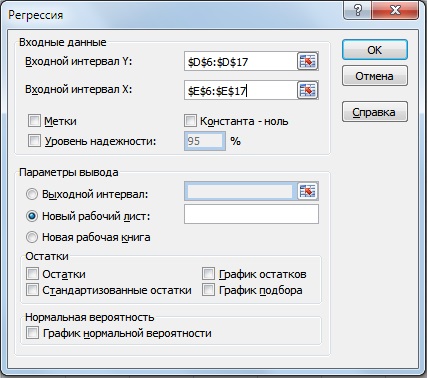

Вариант №2. Расчет через надстройку «Анализ данных»

Второй вариант расчета коэффициента бета использует надстройку Excel «Анализ данных». Для этого необходимо перейти в главном меню программы в раздел «Данные», выбрать опцию «Анализ данных» (если данная надстройка включена) и в инструментах анализа выделить «Регрессия». В поле «Входной интервал Y» выбрать доходности акции ОАО «Газпром», а в поле «Выходные интервал X» выбрать доходности индекса РТС.

Далее мы получим отчет по регрессии на отдельном листе. В ячейке В18 показано значение коэффициента линейной регрессии, который равен коэффициенту бета = 0,46. Также проанализируем другие параметры модели, так показатель R-квадрат (коэффициент детерминированности) показывает силу взаимосвязи между доходностью акции ОАО «Газпром» и индекса РТС. Коэффициент детерминированности равен 0,4, что является довольно мало для точного прогнозирования будущей доходности по модели CAPM. Множественный R – коэффициент корреляции (0,6), который показывает наличие зависимости между акцией и рынком.

Значение 0,46 коэффициента бета для акции свидетельствует о умеренном риске и в тоже время сонаправленность изменения доходностей.

Недостатки использования коэффициента бета в модели CAPM

Рассмотрим ряд недостатков присущих данному коэффициенту:

- Сложность использования коэффициента бета для оценки низколиквидных акций. Данная ситуация характерна для развивающихся рынков капитала, в частности: России, Индии, Бразилии и т.д.

- Не возможность оценки малых компаний, не имеющих эмиссий обыкновенных акций. Большинство отечественных компаний не проходили процедуры IPO.

- Неустойчивость прогноза коэффициента бета. Использование линейной регрессии для оценки рыночного риска по ретроспективным данным не позволяет получать точные прогнозы риска. Как правило, трудно прогнозировать коэффициент бета более 1 года.

- Не возможность учета несистематических рисков компании: рыночной капитализации, исторической доходности, отраслевой принадлежности, критериев P/E и т.д., которые оказывает влияние на величину ожидаемой доходности.

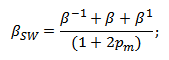

Модификация коэффициента бета

Так как коэффициент, предложенный У. Шарпов не имел должной устойчивости и не мог использоваться для прогнозирования будущей доходности в модели CAPM, различными учеными были предложены модификации и корректировки данного показателя (англ. adjusted beta, modified beta).Рассмотрим скорректированные коэффициенты бета:

Модификация коэффициента бета от М.Блюма (1971)

Маршал Блюм показал, что со временем коэффициенты бета компаний стремятся к 1. Формула расчета скорректированного показателя следующая:

Использование данных весовых значений позволяет более точно спрогнозировать будущий систематический риск. Так данную модификацию используют многие информационные агентства, такие как: Bloomberg, Value Line и Merrill Lynch.

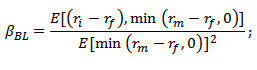

Модификация коэффициента бета от Бава-Линдсберга (1977)

В своей корректировке Линдсберг предложил рассчитывать односторонний коэффициент бета. Главный постулат заключался в том, что изменение доходности выше определенного уровня большинство инвесторов не рассматривают как риск, а риском считается только то, что ниже уровня. За минимальный уровень риска в данной модели был доходность безрискового актива.

ri – доходность акции; rm – доходность рынка; rf – доходность безрискового актива.

Модификация коэффициента бета от Шоулза-Виллимса

β-1, β, β1 – коэффициенты беты для предыдущего (-1) текущего и следующего (1) периода;

ρm – коэффициент автокорреляции рыночной доходности.

Модификация коэффициента бета от Харлоу-Рао (1989)

Формула отражает одностороннюю бету, с предположением, что инвесторы рассматривают риск только как отклонение от среднерыночной доходности вниз. В отличие от модели Бава-Линдсберга за минимальный уровень риска брался уровень среднерыночной доходности.

где: μi – средняя доходность акции; μm – средняя доходность рынка;

Помимо коэффициента бета на практике используют другие показатели риска-доходности инвестиционного портфеля, ПИФа, более подробно узнать про современные показатели оценки инвестиций вы можете в моей статье: «Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel«. О практике оценке риска инвестиции читайте в статье: «Методы оценки риска VaR (Value at Risk). Рыночный риск. Пример расчета в Excel «.

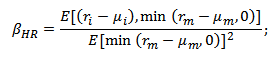

Коэффициент бета для акций США

Существуют сервисы позволяющие оценить коэффициент бета для множества компаний и выделить наиболее интересные. Будем применять сервис Finviz. Чтобы найти акции менее чувствительные чем колебания фондового рынка необходимо установить коэффициент бета меньше 1.

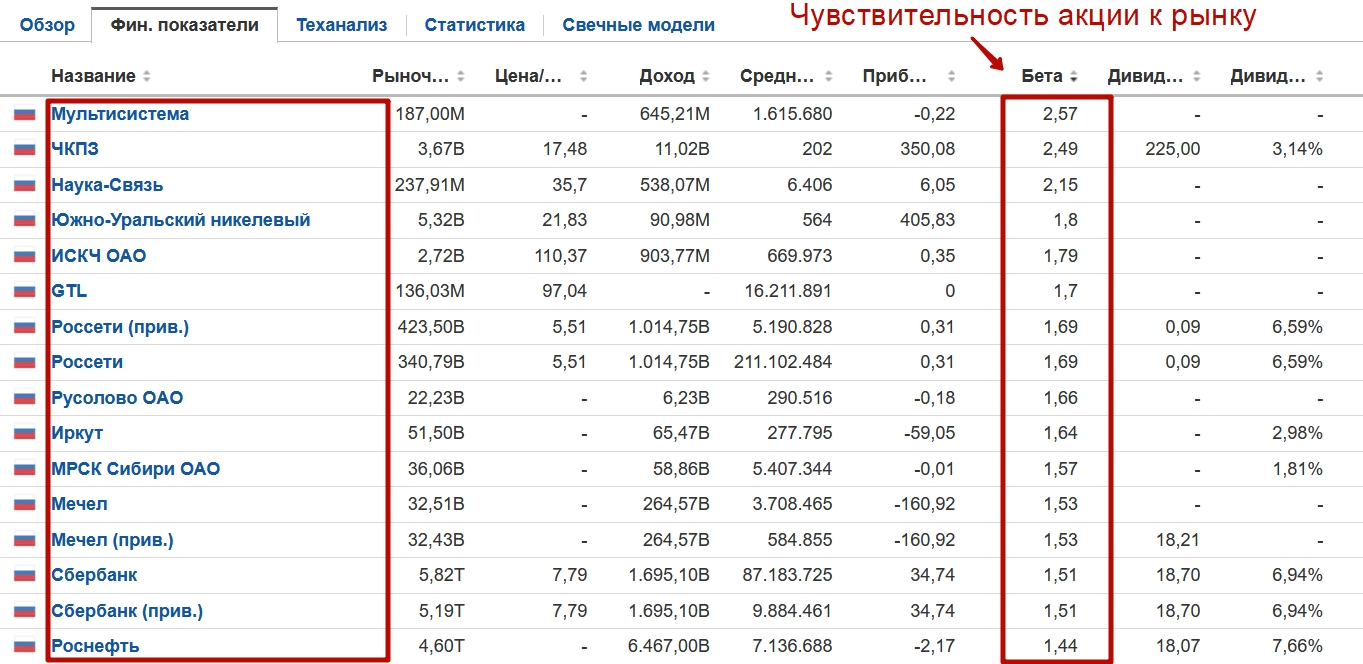

Где посмотреть коэффициент бета для российских акций

Если цель узнать коэффициент бета для российских акций, то для этого можно воспользоваться сервисом investing.com. Помимо отечественных компаний коэффициент бета можно определить для иностранных. Как мы видим для акции Мультисистемы коэффициент равен 2,57 – это значит, что она в 2,5 раза более изменчивая по отношению к рыночному изменению (индексу ММВБ).

Проанализировать акции на бета можно по ссылке.

Высокие значения коэффициента бета при растущем рынке будут обеспечивать дополнительную прибыль, при коррекциях такие акции как правило имеют больше убытков.

Резюме

Коэффициент бета является одним из классических мер рыночного риска для оценки доходности акций, инвестиционных портфелей и ПИФов. Несмотря на сложность использования данного инструмента для оценки отечественных низколиквидных акций и неустойчивость его изменения во времени, коэффициент бета является ключевым показателем оценки инвестиционных рисков. Рассмотренные модификации коэффициента позволяют скорректировать и дать более оценку систематическому риску. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

What Is Beta?

Peering through Yahoo (YHOO) Finance, Google (GOOG) Finance, or other financial data feeders, one may see a variable called beta amid other financial data, such as stock price or market value.

In finance, the beta of a firm refers to the sensitivity of its share price with respect to an index or benchmark. Generally, the index of 1.0 is selected for the market index (usually the S&P 500 index), and if the stock behaved with more volatility than the market, its beta value will be greater than one. If the opposite is the case, its beta will be a value less than one. A company with a beta of greater than one will tend to amplify market movements (for instance the case for the banking sector), and a business with a beta of less than one will tend to ease market movements.

Beta can be seen as a measure of risk: the higher the beta of a company, the higher the expected return should be to compensate for the excess risk caused by volatility.

Therefore, from a portfolio management or investment perspective, one wants to analyze any measures of risk associated with a company to gain a better estimation of its expected return.

Key Takeaways

- Beta is a measure of how sensitive a firm’s stock price is to an index or benchmark.

- A beta greater than 1 indicates that the firm’s stock price is more volatile than the market, and a beta less than 1 indicates that the firm’s stock price is less volatile than the market.

- A beta may produce different results because of the variations in estimating it, such as different time spans used to calculate data.

- Microsoft Excel serves as a tool to quickly organize data and calculate beta.

- Low beta stocks are less volatile than high beta stocks and offer more protection during turbulent times.

How Do You Calculate Beta In Excel?

Different Results for the Same Beta

Incidentally, it is important to differentiate the reasons why the beta value that is provided on Google Finance may be different from the beta on Yahoo Finance or Reuters.

This is because there are several ways to estimate beta. Multiple factors, such as the duration of the period taken into account, are included in the computation of the beta, which creates various results that could portray a different picture. For example, some calculations base their data on a three-year span, while others may use a five-year time horizon. Those two extra years may be the cause of two vastly different results. Therefore, the idea is to select the same beta methodology when comparing different stocks.

Calculation of Beta Using Excel

It’s simple to calculate the beta coefficient over a certain time period. The beta coefficient needs a historical series of share prices for the company that you are analyzing. In our historical example, we will use Apple (AAPL) stock prices from 2012 through 2015 as our object of analysis and the S&P 500 as our historical index. To get this data, go to:

- Yahoo! Finance –> Historical prices, and download the time series «Adj Close» for the S&P 500 and the firm Apple.

We only provide a small snippet of the data over 750 rows as it is extensive:

Once we have the Excel table, we can reduce the table data to three columns: the first is the date, the second is the Apple stock, and the third is the price of the S&P 500.

There are then two ways to determine beta. The first is to use the formula for beta, which is calculated as the covariance between the return (ra) of the stock and the return (rb) of the index divided by the variance of the index (over a period of three years).

β

a

=

Cov

(

r

a

,

r

b

)

Var

(

r

b

)

begin{aligned} &beta_a = frac { text{Cov} ( r_a, r_b ) }{ text{Var} ( r_b ) } \ end{aligned}

βa=Var(rb)Cov(ra,rb)

To do so, we first add two columns to our spreadsheet; one with the index return r (daily in our case), (column D in Excel), and with the performance of Apple stock (column E in Excel).

At first, we only consider the values of the last three years (about 750 days of trading) and a formula in Excel, to calculate beta.

BETA FORMULA = COVAR (D1: D749; E1: E749) / VAR (E1: E749)

The second method is to perform a linear regression, with the dependent variable performance of Apple stock over the last three years as an explanatory variable and the performance of the index over the same period.

Now that we have the results of our regression, the coefficient of the explanatory variable is our beta (the covariance divided by variance).

With Excel, we can pick a cell and enter the formula: «SLOPE» which represents the linear regression applied between the two variables; the first for the series of daily returns of Apple (here: 750 periods), and the second for the daily performance series of the index, which follows the formula:

BETA FORMULA = SLOPE (E1: E749; D1:D749)

Here, we have just computed a beta value for Apple’s stock (0.77 in our example, taking daily data and an estimated period of three years, from April 9, 2012, to April 9, 2015).

Low Beta–High Beta

Many investors found themselves with heavy losing positions as part of the global financial crisis that began in 2007. As part of those collapses, low beta stocks dove down much less than higher beta stocks during periods of market turbulence. This is because their market correlation was much lower, and thus the swings orchestrated through the index were not felt as acutely for those low beta stocks.

However, there are always exceptions given the industry or sectors of low beta stocks, and so, they might have a low beta with the index but a high beta within their sector or industry.

Therefore, incorporating low beta stocks versus higher beta stocks could serve as a form of downside protection in times of adverse market conditions. Low beta stocks are much less volatile; however, another analysis must be done with intra-industry factors in mind.

On the other hand, higher beta stocks are selected by investors who are keen and focused on short-term market swings. They wish to turn this volatility into profit, albeit with higher risks. Such investors would select stocks with a higher beta, which offer more ups and downs and entry points for trades than stocks with lower beta and lower volatility.

What Does a Stock’s Beta Tell You?

The Beta of a stock indicates its relative volatility compared to the broader equity market, as measured by the S&PO 500 (which has a beta of 1.0). A beta greater than one would indicate that the stock will go up more (in percentage terms) than the index when the index goes up, but also fall more than the index when it declines. A beta of less than one would suggest more muted movements relative to the index.

How Is Beta Computed?

Beta is essentially the regression coefficient of a stock’s historical returns compared to those of the S&P 500 index. This coefficient represents the slope of a line of best fit correlating the stock’s returns against the index’s. Because regression coefficients are called «betas» (β) in statistics, the terminology was carried over to investing.

How Is Beta Used in Practice?

Beta is used to gauge the relative riskiness of a stock. As an example, consider the hypothetical firm US CORP (USCS). Financial websites provide a current beta for this company at 5.48, which means that with respect to the historical variations of the stock compared to the Standard & Poor’s 500, US CORP increased on average by 5.48% if the S&P 500 rose by 1%. Conversely, when the S&P 500 is down 1%, US CORP Stock would tend to average a decline of 5.48%. If the index rose by 0,2%, USGC rose, on average, by 1.1%. As a result, one may conclude that USGC is a fairly risky investment.

The Bottom Line

It is important to follow strict trading strategies and rules and apply a long-term money management discipline in all beta cases. Employing beta strategies can be useful as part of a broader investment plan to limit downside risk or realize short-term gains, but it’s important to remember that it is also subject to the same levels of market volatility as any other trading strategy.

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

Возвращает функцию бета-распределения.

Функция бета-распределения обычно используется для изучения вариации в процентах какой-либо величины между выборками — например, части дня, которую люди проводят у телевизора.

Синтаксис

БЕТА.РАСП(x;альфа;бета;интегральная;[A];[B])

Аргументы функции БЕТА.РАСП описаны ниже.

-

X — обязательный аргумент. Значение в интервале между A и B, для которого вычисляется функция.

-

Альфа — обязательный аргумент. Параметр распределения.

-

Бета — обязательный аргумент. Параметр распределения.

-

Накопительное — обязательный аргумент. Логическое значение, определяющее форму функции. Если аргумент «интегральная» имеет значение ИСТИНА, функция БЕТА.РАСП возвращает интегральную функцию распределения; если этот аргумент имеет значение ЛОЖЬ, возвращается функция плотности распределения.

-

A — необязательный аргумент. Нижняя граница интервала изменения x.

-

B — необязательный аргумент. Верхняя граница интервала изменения x.

Замечания

-

Если какой-либо из аргументов не является числом, аргумент БЕТА. DIST возвращает #VALUE! значение ошибки.

-

Если альфа ≤ 0 или бета ≤ 0, то бета. DIST возвращает #NUM! значение ошибки.

-

Если x < A, x > B или A = B, БЕТА. DIST возвращает #NUM! значение ошибки.

-

Если значения A и B не указаны, функция БЕТА.РАСП использует стандартное интегральное бета-распределение (A = 0, B = 1).

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

2 |

Значение, для которого рассчитывается функция |

|

|

8 |

Параметр распределения |

|

|

10 |

Параметр распределения |

|

|

1 |

Нижний предел |

|

|

3 |

Верхний предел |

|

|

Формула |

Описание |

Результат |

|

=БЕТА.РАСП(A2;A3;A4;ИСТИНА;A5;A6) |

Интегральная функция плотности бета-вероятности для указанных выше параметров (0,68547058) |

0,6854706 |

|

=БЕТА.РАСП(A2;A3;A4;ЛОЖЬ;A5;A6) |

Функция плотности бета-вероятности для указанных выше параметров |

1,4837646 |

Нужна дополнительная помощь?

Бета-коэффициент (по англ. beta) – это показатель чувствительности цены акции относительно всего фондового рынка (или широкого индекса акций). Бета измеряет систематический риск, то есть риск, присущий всей финансовой системе. Бета-коэффициент является важным компонентом модели оценки капитальных активов CAPM при расчете требуемой нормы прибыли. Математически, бета представляет собой коэффициент наклона Линии рынка ценных бумаг (по англ. Security Market Line).

Формула

Бета-коэффициент рассчитывается как ковариация между доходностью акции и доходностью рынка, разделенная на дисперсию рыночной доходности.

Небольшая модификация данной формулы позволит выявить еще одно ключевое соотношение: коэффициент бета равен коэффициенту корреляции, умноженному на стандартное отклонение доходности акций, разделенное на стандартное отклонение рыночных доходностей.

Анализ

Бета-коэффициент равный 1 предполагает, что акция имеет такой же риск, что и общий рынок, и доходность акции будет сопоставима с доходностью рынка. Коэффициент ниже единицы указывает на пониженный риск и более низкую потенциальную доходность относительно рынка. С другой стороны, β выше 1, более высокий риск инвестирования в данную акцию.

В 2017 году акция Chevron (тикер CVX) имела бета коэффициент 1.17. Это свидетельствует о том, что акция компании немного более рискованна, чем индекс акций S&P 50. Marathon Oil (тикер на бирже NYSE: MRO), с другой стороны, имеет β в размере 3.02. Можно заключить, что эта акция более рискованная, чем рынок в целом.

Расчет бета-коэффициента

Пример. Предположим, что коэффициент корреляции между рынком и ценой акций компании ABC составляет 0.83, стандартное отклонение рынка составляет 12%, а отклонение цены акций – 9%. Бета может составлять:

0.83 * 9%/12% = 0.63

Если у нас нет информации по стандартному отклонению и корреляции для расчета бета коэффициента, необходимо выполнить следующие простые шаги в Excel:

1) Найдите данные о исторической динамике цены акции

2) Получите исторические значения соответствующего индекса (например, S&P500).

3) Определяем дневную доходность цены акции, используя следующую формулу:

Доходность = (Цена закрытия – Цена открытия)/Цена открытия

4) Аналогичным образом преобразуйте значения цены индекса в доходности.

5) Сопоставляем полученные доходности по датам.

6) При помощи функции НАКЛОН (в англоязычной версии – SLOPE) определяем коэффициент наклона между массивами данных. Итоговое значение и является бета коэффициентом.

КУРС

ИНВЕСТИЦИОННЫЙ АНАЛИТИК

Модель CAPM часто используется как дополнение к портфельной теории Г. Марковица. В практике построения инвестиционных портфелей модель САРМ, как правило, используется для выбора активов из всего множества, далее уже с помощью модели Г. Марковица формируется оптимальный портфель.

Модель CAPM связывает такие составляющие как будущая доходность ценной бумаги и риск этой бумаги. Рассмотрим модель САРМ (ее также называют модель Шарпа) более подробно.

Если вы хотите детальнее познакомиться с другими концепциями финансовой и экономической теории, то рекомендуем записаться на наш открытый онлайн-курс «Финансы с нуля».

Формула Шарпа связи будущей доходности ценной бумаги и риска

R — ожидаемая норма доходности;

Rf — безрисковая ставка доходности, как правило, ставка по государственным облигациям;

Rd — доходность рынка;

β — коэффициент бета, который является мерой рыночного риска (недиверсифицируемого риска) и отражает чувствительность доходности ценной бумаги к изменениям доходности рынка в целом.

Итак, ожидаемая норма доходности — это та доходность ценной бумаги, на которую рассчитывает инвестор. Другими словами — это прибыль этой ценной бумаги.

Безрисковая ставка доходности — это доходность, полученная по безрисковым ценным бумагам. Как правило, берут ставку по государственным облигациям. Чтобы посмотреть ставки по государственным облигациям, можно зайти на сайт центрального банка РФ. В России на данный момент она составляет 5.04%.

Под доходностью рынка понимают доходность индекса данного рынка, в нашем случае индекс РТС (RTSI). Для Американских акций берут индекс S&P 500.

Бета — коэффициент, показывающий рискованность ценной бумаги.

Применение модели оценки капитальных активов

Итак, попытаемся рассчитать будущую доходность акции Газпрома GAZP. Возьмем котировки этой акции и индекса РТС (RTSI) или ММВБ (MICEX) по месяцам за период с 27 августа 2009 года по 27 августа 2010 года (котировки можно экспортировать в Excel с сайта).

Далее рассчитаем дневные доходности по акции Газпрома и индексу ММВБ.

- =(A3-A2)/A2

- =(B3-B2)/B2

В итоге получится следующая таблица.

Для того, чтобы рассчитать коэффициент бета, необходимо рассчитать коэффициент линейной регрессии между доходностями акции Газпрома и индекса ММВБ. Можно пойти двумя путями.

Расчет беты через формулу

В ячейке F2 введем следующую формулу:

=ИНДЕКС(ЛИНЕЙН(C3:C13;D3:D13);1)

Коэффициент бета будет равен 1,043.

Расчет беты через надстройку «Анализ данных»

Для расчета коэффициента вторым способом необходимо установить надстройку Excel «Анализ Данных». Если вы хотите лучше разбираться в функционале Excel, то рекомендуем записаться на наш открытый онлайн-курс «Аналитика в Excel».

В ней выбрать раздел «Регрессия» и установить входные интервалы, которые соответствуют доходностям акции Газпрома и индекса ММВБ. В новом рабочем листе появится отчет.

Отчет по регрессии выглядит следующим образом. В ячейке В18 находится расчет коэффициента линейной регрессии — необходимый коэффициент бета. Коэффициент бета равен 0,67.

Также в отчете есть показатель «R-квадрат» (коэффициент детерминированности), значение которого равно 0,63. Он показывает силу зависимости между независимыми переменными (зависимость между доходностью акции и индексом).

Показатель «Множественный R» является коэффициентом корреляции. Как видим, коэффициент корреляции составляет 0,79, что говорит о сильной связи между доходностью индекса и доходностью акции Газпрома.

Осталось рассчитать месячную доходность рынка — доходность индекса ММВБ. Она рассчитывается как среднеарифметическая доходность индекса. Доходность индекса ММВБ составляет в среднем за месяц -0,81%, а среднемесячная доходность акции Газпрома — 1,21%.

Мы рассчитали все необходимые параметры модели САРМ.

Теперь рассчитаем справедливую норму доходности акции Газпрома на следующий месяц:

Норма доходности акции Газпрома на следующий месяц равняется 1,12%. Можно сказать, что это прогнозная цена будущей доходности в следующем отчетном периоде (у нас месяц).

Модель оценки капитальных активов (CAPM) — мощный инструмент оценки акций и ценных бумаг, который позволит составить прибыльный инвестиционный портфель.

Автор: Жданов Иван, эксперт SF Education

КУРС

ИНВЕСТИЦИОННЫЙ АНАЛИТИК