Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

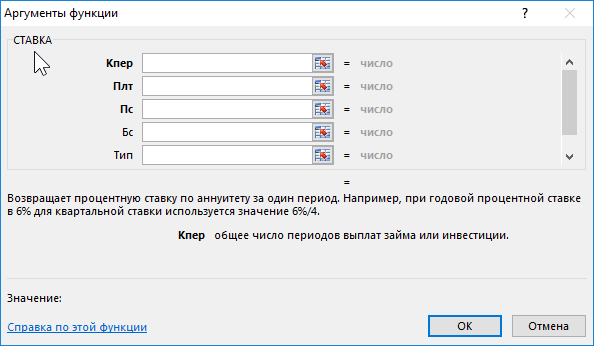

В этой статье описаны синтаксис формулы и использование функции СТАВКА в Microsoft Excel.

Описание

Возвращает процентную ставку за период аннуитета. Ставка вычисляется с помощью итерации и может иметь ноль или больше решений. Если последовательные результаты rate не сходятся в пределах 0,00000001 после 20 итерации, то ставка возвращает результат #NUM! значение ошибки #ЗНАЧ!.

Синтаксис

СТАВКА(кпер; плт; пс; [бс]; [тип]; [прогноз])

Примечание: Полное описание аргументов «кпер», «плт», «пс», «бс» и «тип» см. в разделе, посвященном функции ПС.

Аргументы функции СТАВКА описаны ниже.

-

Кпер — обязательный аргумент. Общее количество периодов платежей по аннуитету.

-

Плт Обязательный. Выплата, производимая в каждый период и не меняющаяся на протяжении всего периода ежегодного платежа. Обычно аргумент «плт» состоит из основного платежа и платежа по процентам, но не включает других налогов и сборов. Если он опущен, аргумент «пс» является обязательным.

-

Пс — обязательный аргумент. К настоящему моменту — общая сумма, на которую сейчас стоит ряд будущих платежей.

-

Fv Необязательный. Будущая стоимость или баланс, который вы хотите достичь после последнего платежа. Если значение «ок» опущено, предполагается значение 0 (например, будущая стоимость займа — 0). Если аргумент «пс» опущен, необходимо включить аргумент «pmt».

-

Тип Необязательный. Число 0 или 1, обозначающее, когда должна производиться выплата.

|

Тип |

Когда нужно платить |

|

0 или опущен |

В конце периода |

|

1 |

В начале периода |

-

Прогноз Необязательный. Предполагаемая величина ставки.

-

Если аргумент «прогноз» опущен, предполагается, что его значение равно 10 %.

-

Если функция СТАВКА не сходится, попробуйте изменить значение аргумента «прогноз». Функция СТАВКА обычно сходится, если значение этого аргумента находится между 0 и 1.

-

Замечания

Убедитесь, что единицы измерения, выбранные для аргументов «прогноз» и «кол_пер» соответствуют друг другу. При ежемесячных выплатах по четырехгодичному займу под 12 процентов годовых используйте значение 12%/12 для аргумента «прогноз» и 4*12 — для аргумента «кол_пер». При ежегодных платежах по тому же займу используйте значение 12% для аргумента «прогноз» и 4 —для аргумента «кол_пер».

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

4 |

Срок займа в годах |

|

|

-200 |

Ежемесячная сумма платежа |

|

|

8000 |

Сумма займа |

|

|

Формула |

Описание |

Результат |

|

=СТАВКА(A2*12; A3; A4) |

Месячная процентная ставка по займу в соответствии с условиями, указанными в диапазоне A2:A4 в качестве аргументов. |

1 % |

|

=СТАВКА(A2*12; A3; A4)*12 |

Годовая процентная ставка по займу в соответствии с теми же условиями. |

9,24 % |

Нужна дополнительная помощь?

Функция СТАВКА используется для определения процентной ставки по инвестиции либо денежному займу с аннуитетной структурой графика погашения для одного периода выплат (при условии, что будущая стоимость ценных бумаг, обеспечивающих инвестицию либо кредит является известной величиной) и возвращает полученное значение.

Если при заключении сделки процентная ставка не была установлена жестко, функция СТАВКА позволяет определить размер неявной ставки (то есть такой ставки, которая обеспечила бы получение эквивалентного дохода).

Примеры финансовых расчетов по функции СТАВКА в Excel

Пример 1. В МФО был взят кредит сроком на 16 дней, сумма которого составляет 1000 долларов. Сумма возврата составляет 1250 долларов. Определить годовую процентную ставку по указанным условиям займа.

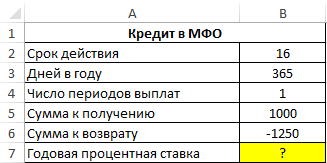

Таблица данных:

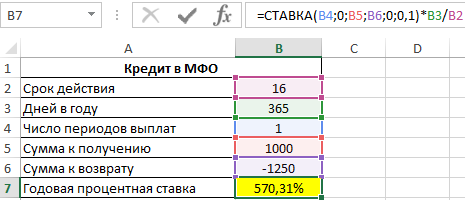

Для расчета в ячейку B7 введем следующую формулу:

=СТАВКА(B4;0;B5;B6;0;0,1)*B3/B2

Описание аргументов:

- B4 – число периодов выплат (в данном случае – 1);

- 0 – размер фиксированной выплаты (поскольку в данном примере только один период выплат, указано значение 0);

- B5 – тело кредита;

- B6 – сумма на момент погашения долга;

- 0 – характеризует тип выплат, при котором выплата производится в конце периода;

- 0,1 – предполагаемое значение процентной ставки (любое число из диапазона от 0 до 1);

- B3/2 – коэффициент для пересчета полученного значения ставки к годовой процентной ставке.

Результат вычислений:

Пи данных условиях микрокредитования сроком займа на 16 дней процентная ставка составляет 570,31% годовых! Несмотря на это, услуги по микрокредитованию сегодня продолжают набирать популярность.

Анализ пенсионных отчислений с использованием функции СТАВКА в Excel

Пример 2. Определить темпы роста пенсионных отчислений (процентную ставку), если баланс средств на конец года составляет 12000 долларов, а в начале года – 2400 долларов. Еженедельные платежи на протяжении года составляли 150 долларов (то есть, количество периодов – 52).

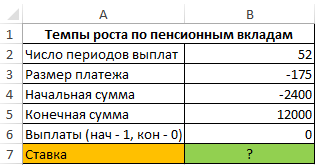

Исходные данные:

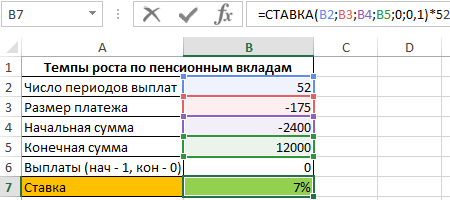

Формула для расчета:

=СТАВКА(B2;B3;B4;B5;0;0,1)*52

Описание аргументов:

- B2 – количество периодов выплат;

- B3 – сумма платежа (расходная операция, поэтому отрицательное значение);

- B4 – сумма средств до наступления первого периода выплат;

- B5 – сумма по окончанию последнего периода выплат;

- 0 – выплаты в конце периода;

- 0,1 – произвольное значение из интервала от 0 до 1;

- 52 – количество периода выплат для пересчета размера ставки в годовых.

Результат вычислений:

То есть, пенсионные отчисления выполняются под 7% годовых.

Определение реальной процентной ставки по кредиту

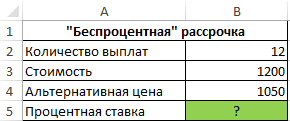

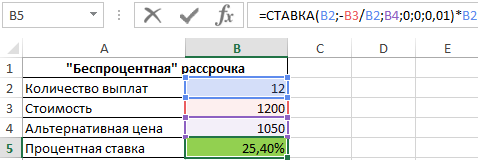

Пример 3. Ноутбук одной и той же модели можно приобрести за 1200 долларов в рассрочку (беспроцентную, судя по рекламе в первом магазине) или за 1050 долларов в другом магазине. Рассрочка выдается на 1 год с 12 периодами выплат. Определить реальный процент «беспроцентной» рассрочки платежей по кредиту.

Исходные данные:

Формула для расчета:

=СТАВКА(B2;-B3/B2;B4;0;0;0,01)*B2

Описание аргументов:

- B2 – число периодов выплат;

- -B3/B2 – выражение для расчета размера ежемесячного платежа;

- B4 – реальная стоимость ноутбука (используется как начальная стоимость финансового инструмента, цена которого повысится до 1200 к окончанию последнего периода выплат);

- 0 – остаток по окончанию последнего периода выплат;

- 0 — выплаты в конце периода;

- 0,01 — произвольное значение предполагаемой ставки.

Результат расчетов:

То есть, фактически в первом магазине клиенту предложили кредит на ноутбук под 25,4% годовых.

Функция СТАВКА в Excel и особенности ее использования

Функция СТАВКА имеет следующий синтаксис:

= СТАВКА(кпер; плт; пс; [бс]; [тип]; [прогноз])

Описание аргументов:

- кпер – обязательный аргумент, характеризующий число периодов выплат по аннуитетной схеме.

- плт – обязательный аргумент, характеризующий фиксированное значение выплаты, производимой в каждый из периодов выплат. Сумма выплаты за каждый период включает две составляющие: тело и проценты без учета прочих комиссий и сборов. Если данный аргумент опущен, следующий аргумент должен быть указан явно.

- пс – обязательный аргумент, характеризующий текущую стоимость задолженности (либо вознаграждения), эквивалентную общей сумме последующих платежей на данный момент. Если значение неизвестно, необходимо явно указать значение 0 (нуль).

- [бс] – необязательный аргумент, характеризующий размер желаемого остатка средств после выполнения последней выплаты согласно графика платежей. Если явно не указан, по умолчанию используется значение 0 (нуль), а аргумент пс становится обязательным для заполнения.

- [прогноз] – необязательный аргумент, характеризующий предполагаемый размер процентной ставки. Если аргумент явно не указан, по умолчанию принимается значение 10%. Если полученное в результате вычислений значение не сходится с указанной прогнозной величиной, величину данного аргумента следует изменить. Рекомендуется выбирать значение для аргумента [прогноз] из диапазона от 0 до 1.

- [тип] – необязательный аргумент, принимающий значения 0 или 1:

- Если введен 0, считается, что выплата производится в конце периода;

- Если введен 1, считается, что выплата производится в начале периода.

Примечания:

- Единицы измерения величин, указанных в качестве аргументов кпер и [прогноз], должны соответствовать друг другу. Например, при расчете ставки по займу, выданному на два года под 16% с ежемесячными выплатами необходимо, в качестве аргумента [прогноз] необходимо использовать значение 16%/12, а кпер – 2*12.

- Если хотя бы в качестве одного из аргументов функции было передано текстовое значение, результатом выполнения функции будет являться код ошибки #ЗНАЧ!.

- Аннуитетная схема выплаты вознаграждения либо погашения задолженности предполагает выплаты фиксированной суммы, включающей вознаграждение или тело кредита и дополнительных процентов (в зависимости от установленной процентной ставки) на протяжении установленного количества периодов выплат. В отличие от классической схемы, при которой проценты начисляются на остаток вознаграждения или задолженности, в аннуитетной схеме соотношение тело кредита/проценты является изменяющейся величиной.

- При выполнении расчетов функция СТАВКА использует итерационный метод. Если после 20 итераций последующие результаты вычислений отличаются друг от друга более, чем на 10-7, результатом вычислений будет являться код ошибки #ЗНАЧ!.

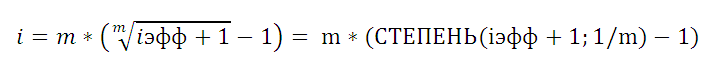

Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место

Сложные проценты

. Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая)

годовая

процентная ставка, есть Эффективная ставка

по вкладу

(с учетом капитализации), есть Эффективная процентная ставка

по потребительским кредитам

. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

Эффективная (фактическая) годовая процентная ставка

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую)

годовую

процентную ставку, если заданы номинальная годовая процентная ставка и

количество периодов в году

, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада. Предположим, что

сложные проценты

начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка

простых процентов

позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка. При сроке контракта 1 год по

формуле наращенной суммы

имеем: S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада. S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции

ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание

. Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См.

файл примера

.

Эффективная ставка по вкладу

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле: iэфф =((1+i/12)^(12*3)-1)*(1/3) или через функцию

ЭФФЕКТ(

): iэфф= ЭФФЕКТ(i*3;3*12)/3 Для вывода формулы справедливы те же рассуждения, что и для годовой ставки: S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада. S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада). Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См.

файл примера

).

Эффективная процентная ставка по потребительским кредитам

Эффективная ставка по вкладу и Эффективная годовая ставка используются чаще всего для сравнения доходности вкладов в различных банках. Несколько иной смысл закладывается при расчете Эффективной ставки по кредитам, прежде всего по потребительским. Эффективная процентная ставка по кредитам используется для сравнения различные кредитных предложений банков. Эффективная процентная ставка по кредиту отражает реальную стоимость кредита с точки зрения заёмщика, то есть учитывает все дополнительные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Такими дополнительными выплатами являются банковские комиссии — комиссии за открытие и ведение счёта, за приём в кассу наличных денег и т.п., а также страховые выплаты. По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Но дело в том, что заемщик сразу не видит кредитного договора и поэтому делает свой выбор, ориентируясь лишь на номинальную ставку, указанную в рекламе банка. Для создания расчетного файла в MS EXCEL воспользуемся Указаниями Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика — физического лица полной стоимости кредита» (приведена Формула и порядок расчета эффективной процентной ставки), а также разъяснительным письмом ЦБ РФ № 175-Т от 26 декабря 2006 года, где можно найти примеры расчета эффективной ставки (см. здесь

http://www.cbr.ru/publ/VesnSearch.aspx

). Эффективную ставку по кредиту рассчитаем используя функцию

ЧИСТВНДОХ()

. Для этого нужно составить график платежей по кредиту и включить в него все дополнительные платежи.

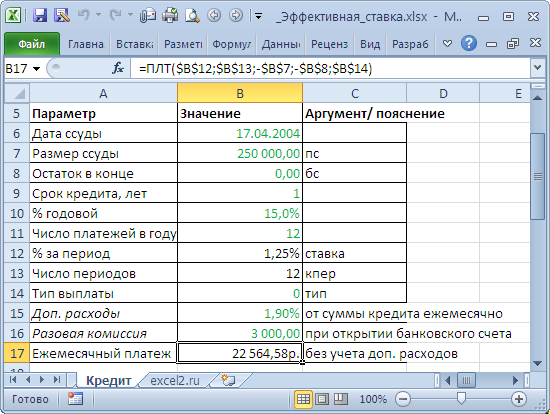

Пример

. Рассчитаем Эффективную ставку по кредиту со следующими условиями: Сумма кредита — 250 тыс. руб., срок — 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

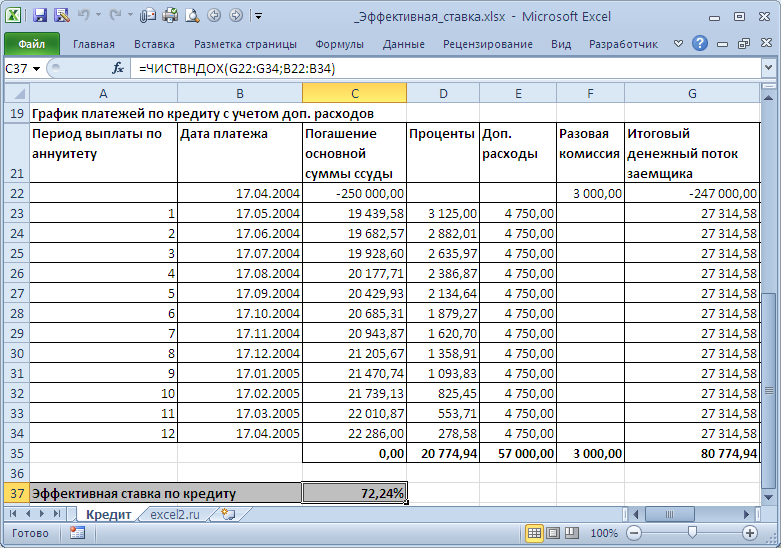

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см.

файл примера Лист Кредит

). Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

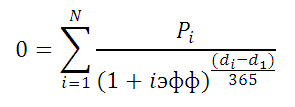

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне

G22:G34

, а даты выплат в

B22:B34

, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле

=ЧИСТВНДОХ(G22:G34;B22:B34)

. Получим 72,24%. Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику. Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах: Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту. Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот — значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е.

приведение их к одному моменту времени

. Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других. Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по б

о

льшей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание

.

Функция

ЧИСТВНДОХ()

похожа на

ВСД()

(используется для расчета

ставки внутренней доходности, IRR

), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

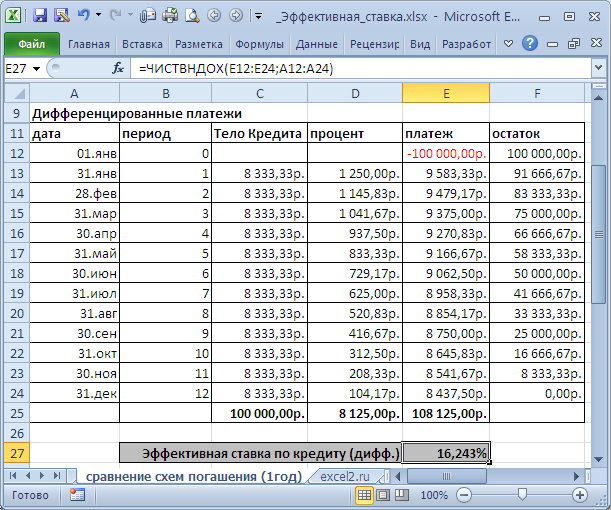

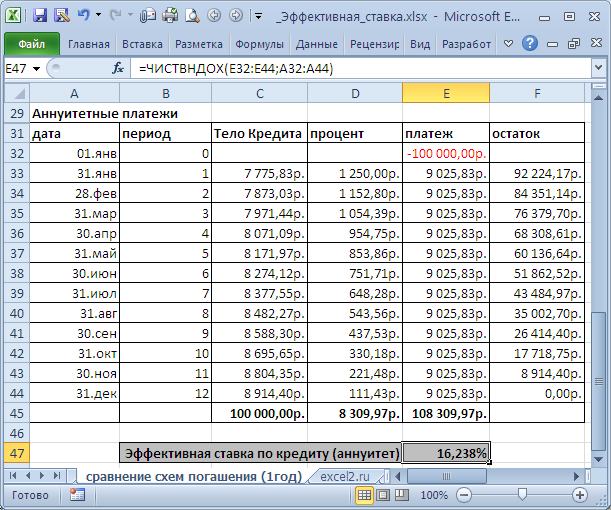

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться

дифференцированными платежами

, а в другом по

аннуитетной схеме

(равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В

файле примера на листе

Сравнение схем погашения (1год)

приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см.

файл примера Лист

Сравнение схем погашения (5лет)

).

Примечание

.

Эффективная годовая ставка, рассчитанная с помощью функции

ЭФФЕКТ()

, дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание

. Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме

приведено в этой статье

.

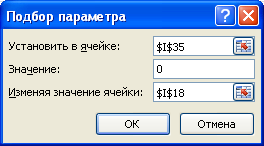

Примечание.

Эффективную ставку по кредиту можно рассчитать и без функции

ЧИСТВНДОХ()

— с помощью Подбора параметра. Для этого в

файле примера на Листе

Кредит

создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента

Подбор параметра

введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке

I18

будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы

ЧИСТВНДОХ()

.

Расчет процентной ставки. Функция ставка.

Функция СТАВКА

определяет значение процентной ставки

за один расчетный период. Для нахождения

годовой процентной ставки полученное

значение следует умножить на число

расчетных периодов, составляющих год.

Синтаксис:

СТАВКА

(кпер; плт; пс; бс; тип; предположение).

Функция СТАВКА

вычисляется методом последовательного

приближения и может или не иметь решения

или иметь несколько решений. По умолчанию

аргумент предположение =10%.

Рассмотрим варианты

практического применения этой функции:

-

Допустим, необходимо

рассчитать процентную ставку при

известной текущей стоимости пс,

будущей стоимостибс, числе периодовкпер.Формула:

=СТАВКА (кпер; ;

пс; бс; ; предположение).

-

При расчетах по

фиксированным обязательным платежам

процентная ставка за расчетный период

вычисляется:

=СТАВКА (кпер;

плт; ; бс; тип; предположение).

-

Расчет процентной

ставки по займу размером пспри

равномерном погашении обычными

периодическими платежами, при условии,

что займ полностью погашается, ведется

по формуле:

=САВКА (кпер; плт;

пс; ; ; предположение).

Примеры.

-

Предположим, что

компании Xпотребуется

100000 тыс. руб. через 2 года. Компания

готова вложить 5000 тыс. руб. сразу и по

2500 тыс. руб. каждый последующий месяц.

Каким должен быть процент на инвестированные

средства, чтобы получить необходимую

сумму в конце второго года?

Решение:

=СТАВКА (24; –2500;

–5000; 100000)= 3,28%.

Годовая процентная

ставка составит 3,28%*12= 39,36%. Процент на

вложенные средства должен быть не меньше

этой величины.

-

Предположим, что

компания X отказалась от ежемесячных

выплат и готова сегодня положить на

депозит 40000 тыс. руб. Определим, как в

этом случае изменится минимальная

годовая процентная ставка.

Решение:

=12*СТАВКА (24; ;

–40000; 100000)= 46,7%.

-

Рассчитайте

процентную ставку для четырехлетнего

займа в 7000 тыс. руб. с ежемесячным

погашением по 250 тыс. руб. при условии,

что заем полностью погашается.

Решение:

=СТАВКА (48; –250;

7000)= 2,46%. Годовая ставка 2,46%*12= 29,5%.

-

Рассчитайте

годовую ставку процента по вкладу

размером 950 тыс. руб., если через 5 лет

размер вклада составил 5 млн. руб. Как

изменится ставка процента, если срок

вклада увеличить до 10 лет?

Решение:=СТАВКА (кпер; ; пс; бс; ; предположение)=

СТАВКА (5; ; –950; 5000)= 39%;

Если срок вклада

увеличить до 10 лет, то ставка процента:

=СТАВКА (10; ;–950;

5000)= 18%.

Функция номинал.

Функция вычисляет

номинальную годовую процентную ставку,

если известны эффективная ставка и

число периодов, составляющих год.

Синтаксис:

НОМИНАЛ (факт_ставка, кпер).

Примеры.

-

Допустим, эффективная

ставка составляет 28%, а начисление

процентов производится ежемесячно.

Рассчитать номинальную ставку.

Решение:

=НОМИНАЛ (28%; 12)=

0,2494 или 24,94%.

-

Рассчитайте

номинальную процентную ставку по

облигации, если эффективная ставка

составляет 12%, начисление процентов

производится через полгода.

Решение: =НОМИНАЛ

(факт_ставка; кпер)= (12%; 2)= 0,1166 или 11,66%.

Расчет периодических

платежей.

Функции EXCELпозволяют вычислять периодические

платежи, осуществляемые на основе

постоянной процентной ставки и не

меняющиеся за все время расчета. Если

известны сумма займа, ставка процента,

срок, на который выдан заем, то можно

рассчитать сумму постоянных периодических

платежей, необходимых для равномерного

погашения займа с помощью функцииПЛТ.

Соседние файлы в папке ФинФункции

- #

- #

Для Google Docs эти формулы тоже подходят.

1. PMT (ПЛТ) — рассчитывает сумму ежемесячных платежей по долгам

Это сэкономит время, когда есть несколько кредитных предложений от разных банков и не хочется обращаться в каждый за подробностями.

Допустим, человек переехал в новую квартиру и решает отремонтировать её прямо сейчас. Свободных денег не осталось, поэтому он собирается занять их у банка.

Какие данные нужны

Для начала надо правильно написать формулу — в любой свободной ячейке.

=ПЛТ(ставка;кпер;пс)

В скобках стоят три обязательных аргумента, без которых не получится ничего посчитать:

- Ставка — процент по кредиту, который предлагает банк. Пусть будет 9,5%.

- Кпер — количество выплат по займу. Ремонт дорогой, но не смертельно, так что возьмём на полтора года: это 18 ежемесячных платежей.

- Пс — сумма, которая нужна на обновление жилья. Оценим это дело в 300 000 рублей.

Как всё посчитать

Надо занести известные данные в таблицу, а потом напечатать формулу через знак «=». Вместо каждого из аргументов подставляем свои данные.

Ничего не мешает одновременно внести в таблицу несколько предложений с разными процентными ставками и сроками кредита и сравнить условия. Каждый раз переписывать формулу необязательно, её можно просто растянуть за уголок.

2. EFFECT (ЭФФЕКТ) — позволяет рассчитать сложный процент

Функция подойдёт инвестору, который выбирает облигации для своего портфеля и хочет понять, какую годовую доходность получит на самом деле.

Россия занимает деньги через множество облигаций федерального займа (ОФЗ). У каждого выпуска таких бумаг есть номинальная доходность, определяющая, какой процент годовых от вложенной суммы получит инвестор. Например, по ОФЗ 26209 обещают 7,6%, а по ОФЗ 26207 ещё больше — 8,15%.

Но если человеку не нужны деньги в ближайшее время, то он не станет забирать прибыль по облигациям. А, скорее всего, вложит её в те же бумаги, то есть реинвестирует. И тогда вырастет эффективная доходность облигаций. Это произойдёт из‑за механизма сложного процента: прибыль начисляется не только на первоначальные инвестиции, но и на последующие.

Какие данные нужны

Формула расчёта довольно простая:

=ЭФФЕКТ(номинальная_ставка;кол_пер)

В ней всего две переменные:

- Номинальная_ставка — та доходность, которая обещана облигацией при выпуске. Это 7,6% и 8,15% в нашем примере.

- Кол_пер — количество периодов в году, когда инвестору начисляется прибыль (в облигациях её называют купоном).

Как всё посчитать

Принцип сохраняется: вносим исходные данные в таблицу. Номинальную доходность и периодичность выплат по купонам обязательно публикуют для каждой облигации на Мосбирже в разделе «Параметры инструмента». Теперь легко всё посчитать:

Только заметим, что облигации устроены очень хитро, инвестору нужно учитывать и другие факторы, которые влияют на прибыльность. Например, номинал бумаги равен 1 000 рублей, а её продают за 996 — реальная доходность будет выше. С другой стороны, инвестору придётся заплатить ещё и накопленный купонный доход — автоматически рассчитываемая компенсация предыдущему владельцу облигации. Эта сумма может быть равна 20–30 рублям, из‑за чего доходность опять упадёт. Одной формулой здесь не обойтись.

3. XNPV (ЧИСТНЗ) — вычисляет общую прибыль инвестора

Порой люди накапливают много активов, каждый из которых нерегулярно приносит деньги: проценты по вкладам, выплаты купонов по облигациям, дивиденды от акций. У всех инструментов разная прибыль, поэтому полезно понимать, сколько выходит в сумме.

Функция позволяет рассчитать, какое количество денег вернётся через определённое время, например спустя четыре года. Так владелец активов поймёт, сможет ли реинвестировать доходы или купить что‑нибудь дорогое.

Какие данные нужны

Формула состоит из трёх компонентов:

=ЧИСТНЗ(ставка;значения;даты)

Второй и третий достаточно ясны:

2. Значения — сколько денег потрачено на инвестиции и сколько возвращается.

3. Даты — когда именно средства приходят или уходят.

Первый компонент формулы — ставка дисконтирования. Обычно деньги со временем обесцениваются, и на одну и ту же сумму в будущем можно купить меньше, чем сейчас. Это значит, что нынешние 100 рублей равны, допустим, 120 рублям в 2025 году.

Если инвестор хочет не просто сохранить деньги, но и заработать, ему нужно учесть постепенное обесценивание валюты. Есть много способов это сделать, но самый простой — посмотреть доходность по надёжным облигациям: к примеру, ОФЗ 26234 — 4,5%. Смысл в том, что инвестор почти гарантированно получит такую прибыль в будущем, это «безрисковая ставка». Оценивать потенциал инвестиций имеет смысл с поправкой на этот процент.

Как всё посчитать

Со знаком минус нужно внести затраты — в нашем случае деньги, израсходованные на ценные бумаги. Следом укажем поступления, которые для отдельных инвестиций доступны заранее.

Итоговое значение — фактическая прибыль инвестора через четыре года с учётом ставки дисконтирования. Она совсем маленькая, несмотря на 92 тысячи инвестиций: для больших поступлений нужно подбирать более рискованные, но доходные инструменты.

4. XIRR (ЧИСТВНДОХ) — оценивает доходность инвестиций по притокам денег

Обычно у любого инвестора есть выбор между разными финансовыми инструментами. Каждый обещает какую‑то прибыль, но не всегда понятно, что выгоднее.

Функция помогает сравнить доходность, если мы заранее не знаем процент годовых. К примеру, ставка по банковскому вкладу равна 6%. Можно вложить деньги туда, а можно в бизнес знакомого, который обещает раз в квартал платить плавающую сумму в зависимости от успехов.

Какие данные нужны

Чтобы определить более выгодное предложение, применим формулу:

=ЧИСТВНДОХ(значения;даты)

Достаточно знать всего две переменные:

- Значения — сколько денег инвестор вложит и сколько ему обещают вернуть.

- Даты — график платежей, по которым будут выплачивать прибыль.

Как всё посчитать

Допустим, человек вложил 100 000 рублей и получил четыре платежа, по одному в квартал. В конце года инвестор знает их размер и может вычислить доходность — больше 40%. Это на 37% выгоднее банковского вклада, хотя и рискованнее.

5. RATE (СТАВКА) — вычисляет месячную или годовую процентную ставку по займам

Бывают и такие ситуации, что заём уже есть, а процент не оговорён. Допустим, если человек взял в долг 100 000 рублей у знакомого и пообещал в течение полугода возвращать по 20 тысяч ежемесячно. Кредитор может захотеть узнать, какова выходит ставка.

Какие данные нужны

Полезной будет эта формула:

=СТАВКА(кпер;плт;пс)

Три переменных в ней означают следующее:

- Кпер — количество выплат. В нашем примере заём полугодовой, то есть их будет шесть.

- Плт — размер платежей. Считаются и основной долг, и проценты.

- Пс — общая сумма займа. В нашем примере это 100 000 рублей.

Как всё посчитать

Нужно внести значения каждой переменной в свою ячейку и применить формулу. Главное — не забыть поставить перед суммой займа знак минуса, потому что это деньги, которые ушли.

6. PV (ПС) — подсказывает, сколько денег можно взять в долг

Люди иногда делают большие покупки. Например, приобретают автомобили. Они стоят дорого, и для машин берут автокредит, обслуживать который тоже недёшево. Если человек не готов отдавать всю зарплату на ежемесячные платежи, то может заранее прикинуть, какой заём будет комфортным.

Какие данные нужны

Пригодится формула расчёта текущей стоимости:

=ПС(ставка; кпер; плт)

Для этого потребуется информация, которая есть на сайте любого банка:

- Ставка — под какой процент придётся брать деньги на покупку. Допустим, 9% годовых, или 0,75% в месяц.

- Кпер — сколько времени предстоит выплачивать кредит. Например, четырёхлетний заём равен 48 ежемесячным переводам средств.

- Плт — размер комфортного платежа.

Как всё посчитать

Предположим, что человеку будет по силам отдавать от 40 до 50 тысяч рублей в месяц. В этом случае нужны два столбца: ставка и срок постоянны, меняется только значение платежа. В результате увидим, что машина должна стоить не больше 1,6 или 2 миллионов рублей.

Автомобили с такой ценой не утянут в долговую яму. Значит, можно сокращать себе пространство для выбора и искать подходящие модели.

7. NPER (КПЕР) — помогает рассчитать время накоплений

Обычно банки объясняют, какой процент человек получит по их депозиту и сколько денег заработает. Но иногда у вкладчика другая цель — накопить конкретную сумму к определённой дате. Функция поможет высчитать этот срок.

Какие данные нужны

Чтобы узнать, за какое время соберутся деньги, используем формулу количества периодов:

=КПЕР(ставка/периоды_капитализации;плт;пс;бс)

Она состоит из четырёх основных значений и одного дополнительного:

- Ставка — годовая процентная ставка, которую предлагают вкладчику. Предположим, что 7%.

- Периоды_капитализации — количество раз в году, когда банк начисляет проценты. Это часто делают ежемесячно, поэтому пишем «12».

- Плт — ежемесячный платёж. Скажем, вклад непополняемый, так что показатель будет равен нулю.

- Пс — начальная сумма на депозите. Допустим, 100 000 рублей.

- Бс — сумма, которую вкладчик намерен получить в конце срока. Например, 200 000 рублей.

Как всё посчитать

Человек собирается положить на депозит 100 000 рублей под 7% и хочет однажды забрать вдвое больше.

Для этого придётся подождать два с лишним года. Либо искать более доходную инвестицию, которая сократит срок.

Читайте также 🧐

- Как вести бюджет, если у вас непостоянный доход

- 20 полезных шаблонов «Google Таблиц» на все случаи жизни

- 10 крутых приложений, чтобы взять финансы под контроль