Содержание

- Как рассчитать лизинговые платежи в excel примеры

- Как рассчитать лизинг? Примеры расчета

- Из чего состоит размер переплаты по лизингу

- Как рассчитать удорожание

- Эффективная процентная ставка

- Как использовать Excel и “ЧИСТВНДОХ”:

- Как получить максимально низкую ставку процента?

- Хотите взять оборудование или автомобиль в Лизинг?

- Финмодель лизингового калькулятора

- Расчет эффективной процентной ставки по кредиту в Excel

- Расчет эффективной ставки по кредиту в Excel

- Чем отличается лизинг от кредита

- Расчет эффективной ставки по ОВГЗ в Excel

Как рассчитать лизинговые платежи в excel примеры

Как рассчитать лизинг? Примеры расчета

Согласно ст. 665 ГК РФ лизинг — это аренда, с последующим правом выкупа. То есть собственником имущества клиент становится только после того, как расплатится с кредитором – лизингодателем. За пользование предметом лизинга нужно платить – бесплатно ни одна коммерческая организация работать не будет. Лизинговые компании не обязаны раскрывать информацию об эффективной процентной ставке, поэтому проводить анализ предложений, и сравнивать их между собой или с кредитными ставками клиенту придется самостоятельно. Как рассчитать, во сколько обойдется лизинг и по каким критериям сравнивать рассмотрим ниже.

Из чего состоит размер переплаты по лизингу

Самый простой и быстрый способ посчитать переплату — это умножить месячный платеж на количество платежей. Разница между этой суммой и ценой авто за вычетом аванса и будет переплатой.

Ежемесячный платеж по лизингу включает:

- Сумму основного долга;

- Платежи за сервис, оформление и дополнительные сборы.

- Доход лизинговой компании – процент лизинга.

Второй пункт может включать и иные платежи и комиссии – все зависит от конкретного предложения. Например, если предметом лизинга является автотранспорт, то к дополнительным расходам добавляются: оплата госпошлины (в ГИБДД) и автострахование. Поставить на учет легковой автомобиль с получением номеров стоит 2000 рублей. Плата за КАСКО составляет примерно 3-7% ежегодно от стоимости приобретаемого авто. Платежи по КАСКО могут уплачиваться единовременно или включаются в график.

В лизинге принято озвучивать сумму ежемесячных платежей или процент удорожания. Но если вы хотите провести сравнительный анализ стоимости автокредита и лизинга – лучше рассчитать эффективную ставку и в том, и в другом случае, и сравнить их между собой. Эффективная процентная ставка – относительно универсальный показатель. Она является своего рода “общим знаменателем” ипозволяет сравнить предложения с различными схемами платежей.

- Удорожание – это %, который показывает размер переплаты в год. Но этот показатель не учитывает в какой момент времени вы будете гасить долг. Чем дольше срок лизинга, тем большую сумму в рублях вы переплатите, даже при более низком проценте удорожания.

- Процент лизинга – доход лизинговой компании. Он не зависит от размера первоначального взноса и начисляется на остаток долга.

- Эффективная процентная ставка — это годовая процентная ставка, в расчете которой учитываются все ежемесячные платежи, комиссии и оплаченный аванс. Она позволяет определить, во сколько на самом деле обойдется лизинговый договор, и учитывает в какой момент времени будет происходить погашение займа.

Рассмотрим, как можно рассчитать эти показатели на примерах.

Как рассчитать удорожание

Если вы знаете сумму ежемесячных платежей, то процент удорожания можно рассчитать так:

ежемесячный платеж x срок лизинга – стоимость предмета лизинга

стоимость предмета лизинга

Пример:

| Стоимость автомобиля | 3 млн. рублей |

| Ежемесячный платеж | 100 тыс.рублей |

| Аванс | 600 тыс. рублей (20%) |

| срок лизинга | 36 месяцев |

| дата получения авто в лизинг | 26.09.2020 |

Подставим в формулу выше и получим:

((100 000 *36 – 3 000 000)/3 000 000)*100%=20%

В нашем примере лизинговый договор заключен на 36 месяцев или 3 года, тогда удорожание в год составит 6,67%.

Если вы внесете больший аванс или сократите срок финансирования, то размер удорожания снизится.

Как рассчитать процентную ставку

На практике лизинговые компании предоставляют своим клиентам графики с аннуитетными (равными) ежемесячными платежами. Чтобы узнать процент лизинга для такого графика, нужно знать удорожание. Использовать можно следующую формулу:

удорожание в год, *1,65

Процентная ставка = 一一一一一一一一一一一一一一一一

Доля заемных средств

Доля заемных средств — это размер финансирования покупки лизинговой компанией в процентах. Исходя из примера выше – аванс 20%.

Доля заемных средств для использования в формуле рассчитывается так: 100%-20%=80% или 0,8.

Удорожание мы рассчитали выше, его значение 6,67%

Процентная ставка = 一一一一一一一= 13,8% годовых.

Эффективная процентная ставка

Самым объективным показателем при оценке стоимости договора лизинга является эффективная ставка. При ее расчете учитываются все параметры сделки:

- размер аванса;

- комиссии;

- доход кредитора;

- расходы на страхование и прочее.

Центральный Банк России письмом 175-Т «Об определении эффективной процентной ставки по ссудам, предоставленным физическим лицам». от 29.12.2016 года рекомендует воспользоваться программой Excel и функцией “ЧИСТВНДОХ”.

Текст письма был опубликован в “Вестнике Банка России” В выпуске 1(945) от 15.01.2007 года, его полную версию можно скачать здесь.

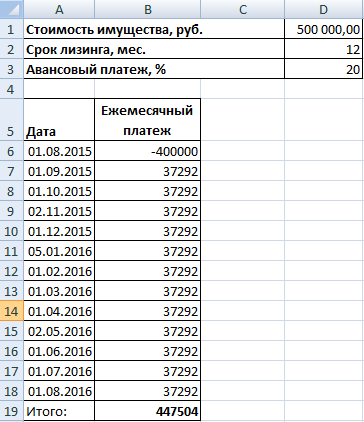

Как использовать Excel и “ЧИСТВНДОХ”:

- Сначала необходимо создать таблицу ежемесячных платежей. Их можно импортировать или внести вручную. Столбец “А” – дата очередного платежа, столбец “В” -платеж по лизингу. Добавляем новую строку, в ее первом столбце укажем дату покупки автомобиля, а во втором размер заемных средств со знаком “-”, в нашем случае – 2 400 000 рублей.

- Затем нажимаем на символ f и ищем функцию “ЧИСТВНДОХ” – можно обычным поиском, по алфавиту либо выбрать категорию “финансовые”.

- В поле “значение” выделяем и захватываем диапазон ячеек с суммами, а в даты с датами платежей. Нажимаем кнопку “ок” и ставка рассчитается автоматически.

Единственный минус использования этого метода является то, что вам необходимо иметь на руках точный график, с указанием дат выплат и сумм.

Как получить максимально низкую ставку процента?

Процентная ставка по лизинговым договорам зависит от степени риска кредитора – чем выше риск невозврата долга, тем выше ставка. Иногда процентная ставка может снизиться, если увеличить размер первоначального взноса или сократить срок кредитования. Вы можете рассчитывать на пониженную процентную ставку, если:

- у вас хорошая кредитная история;

- высокий уровень дохода;

- вы обратились в лизинговую компанию повторно, предварительно погасив все обязательства перед ней.

Хотите взять оборудование или автомобиль в Лизинг?

Оставьте заявку и мы подберем для Вас наиболее выгодное предложение по лизингу!

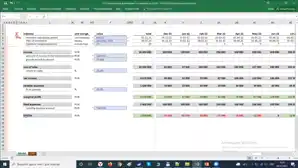

Финмодель лизингового калькулятора

Скачивайте бесплатно данную финансовую модель без методологии (описания) ниже в синей рамке.

Обращаем сразу Ваше внимание, что для зарегистрированных посетителей финансовые модели у нас скачиваются сразу с методологиями, а также в незаполненном виде (кнопка для скачивания финмоделей в незаполненном виде появляется после авторизации в той же синей рамке, где скачивается заполненная модель).

Идентификационный номер этой финмодели: IDFM-000201

Чтобы сэкономить Ваше время на изучение скачанной Вами финмодели лизинговых расчетов, в конце этой страницы можно купить ее методологию с инструкцией для заполнения всего за 470р. , причем после оплаты методологии, если Вам потребуется (об этом необходимо сообщить отдельным письмом на наш эл. адрес), то мы готовы выслать Вам также эту модель в незаполненном виде, что окажется крайне удобным для работы с Вашим бизнес-проектом.

Внимание выгодно!

Для зарегистрированных посетителей методологии бесплатны — все финмодели сразу скачиваются с методологиями, причем как в заполненном виде, так и в незаполненном — перейти к регистрации (регистрация платная 470руб/год ).

Описание характеристик финансовой модели лизинговых расчетов:

- срок моделирования от 1-ого до 360-ти месяцев (30ть лет)

- направление бизнеса — продажа машин и оборудования в лизинг

- рассчет аннуитетных ежемесячных платежей

- расчет КАСКО и еще 5ти допуслуг в лизинговом договоре

- расчет эффективной ставки

- расчет для клиента графика погашения кредита

- расчет и сравнение с эффективной ставкой конкурентной лизинговой компании

Способы оплаты методологии:

Ниже Вы можете ознакомиться с различными способами приобретения у нас методологии представленной здесь финансовой модели.

Полностью все правила и условия приобретения методологий на нашем сайте размещены здесь.

Для приобретения методологии финмодели лизинговых расчетов можно воспользоваться следующей ЮMoney-формой оплаты:

Наравне с возможностью оплаты методологии через ЮMoney-форму можно произвести оплату переводом 470р. на наши банковские карты со следующими номерами:

5599 0050 7625 3447 — номер карты ЮCard, привязанной к нашему ЮMoney-кошельку;

4274 3200 5599 4290 — номер банковской карты Сбера, владелец «Анастасия Аркадьевна С.»

При оплате методологии на эти карты обязательно после перевода денежных средств любыми доступными Вам способами (письмо на i@mngmnt.ru, звонок на +7(985)201-6607) сообщите нам адрес электронной почты, куда выслать финмодель с оплаченной Вами методологией.

В случае если оплата на указанные выше личные счета физлиц Вас не устраивает, например, Вы желаете произвести оплату с расчетного счета Вашей компании, тогда можно произвести покупку методологии финансовой модели лизинговых расчетов по договору публичной оферты возмездного оказания услуг по разработке методологии финмодели, с условиями которого можно без скачивания также ознакомиться в конце этой страницы.

Для оплаты методологии по договору оферты необходимо произвести платеж на сумму 470р. по реквизитам:

Получатель: ООО «П++»;

ИНН 7728395910;

КПП 772801001;

Расч./счет: 40702810138000009983;

Банк: ПАО СБЕРБАНК Г.МОСКВА;

Кор./счет: 30101810400000000225;

БИК: 044525225

В назначении платежа указать:

«За методологию финмодели IDFM-000201 по договору публичной оферты ПО-М/20 от 16.12.2020г.«

Если методология не помогла или если нет желания тратить много времени на внесение данных Вашего проекта в условия модели и плюс к тому Ваш бюджет на создание финансовой модели позволяет, то мы можем предложить Вам еще пару вариантов (в зависимости от Вашего бюджета) облегчить себе жизнь в части разработки финмодели Вашего бизнес-проекта или Вашего предприятия:

Цены для зарегистрированных посетителей ниже — посмотреть прайс-лист

Успехов Вам в создании финмодели Вашего проекта!

Ожидайте новые финмодели

С НАМИ ЭФФЕКТИВНЕЕ!

Источник

Расчет эффективной процентной ставки по кредиту в Excel

Эффективная процентная ставка по кредиту (как и практически любому другому финансовому инструменту) – это выражение всех будущих денежных платежей (поступлений от финансового инструмента), содержащихся в условиях договора, в приведенном к годовой процентной ставке показателе. То есть это та реальная ставка, которую заемщик будет платить за пользование деньгами банка (инвестор – получать). Здесь учитывается сама процентная ставка, указанная в договоре, все комиссии, схемы погашения, срок кредита (вклада).

Расчет эффективной ставки по кредиту в Excel

В Excel существует ряд встроенных функций, которые позволяют рассчитать эффективную процентную ставку как с учетом дополнительных комиссий и сборов, так и без учета (с опорой только на номинальную ставку и срок кредитования).

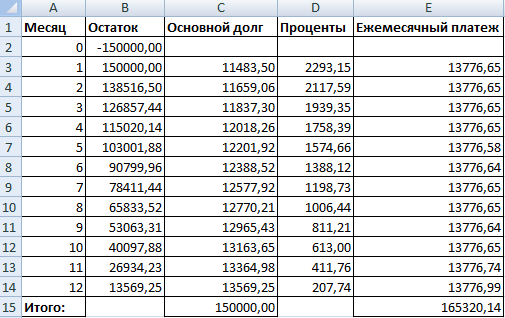

Заемщик взял кредит на сумму 150 000 рублей. Срок – 1 год (12 месяцев). Номинальная годовая ставка – 18%. Выплаты по кредиту укажем в таблице:

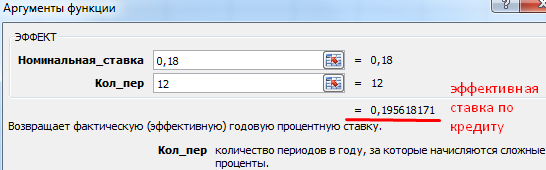

Поскольку в примере не предусмотрено дополнительных комиссий и сборов, определим годовую эффективную ставку с помощью функции ЭФФЕКТ.

Вызываем «Мастер функций». В группе «Финансовые» находим функцию ЭФФЕКТ. Аргументы:

- «Номинальная ставка» — годовая ставка по кредиту, указанная в договоре с банком. В примере – 18% (0,18).

- «Количество периодов» — число периодов в году, за которые начисляются проценты. В примере – 12 месяцев.

Эффективная ставка по кредиту – 19,56%.

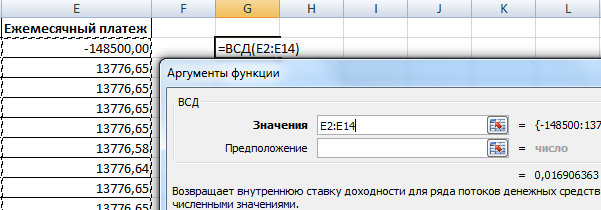

Усложним задачу, добавив единовременную комиссию при выдаче кредита в размере 1% от суммы 150 000 рублей. В денежном выражении – 1500 рублей. Заемщик на руки получит 148 500 рублей.

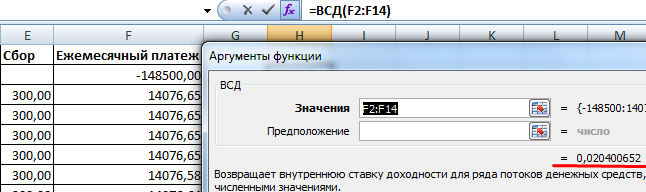

Чтобы рассчитать эффективную ежемесячную ставку, воспользуемся функцией ВСД (возвращает внутреннюю ставку доходности для потока денежных средств):

Мы внесли в столбец с ежемесячными платежами 148 500 со знаком «-», т.к. эти деньги банк сначала отдает. Платежи, которые вносит заемщик в кассу впоследствии, являются для банка положительными. Внутреннюю ставку доходности считаем с точки зрения банка: он выступает в качестве инвестора.

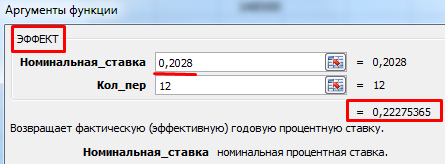

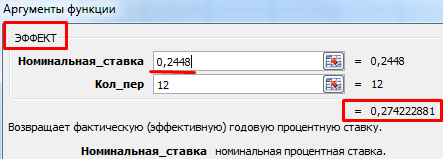

Функция дала эффективную ежемесячную ставку 1,69%. Для расчета номинальной ставки результат умножим на 12 (срок кредитования): 1,69% * 12 = 20,28%. Пересчитаем эффективную процентную ставку:

Единовременная комиссия в размере 1% повысила фактическую годовую процентную ставку на 2,72%. Стало: 22,28%.

Добавим в схему выплат по кредиту ежемесячный сбор за обслуживание счета в размере 300 рублей. Ежемесячная эффективная ставка будет равна 2,04%.

Номинальная ставка: 2,04% * 12 = 24,48%. Эффективная годовая ставка:

Ежемесячные сборы увеличили ее до 27,42%. Но в кредитном договоре по-прежнему будет стоять цифра 18%. Правда, новый закон обязует банки указывать в кредитном договоре эффективную годовую процентную ставку. Но заемщик увидит эту цифру после одобрения и заключения договора.

Чем отличается лизинг от кредита

Лизинг – это долгосрочная аренда транспорта, объектов недвижимости, оборудования с возможностью их дальнейшего выкупа. Лизингодатель приобретает имущество и передает его на основании договора физическому / юридическому лицу на определенных условиях. Лизингополучатель пользуется имуществом (в личных / предпринимательских целях) и платит лизингодателю за право пользования.

По сути, это тот же кредит. Только имущество будет принадлежать лизингодателю до тех пор, пока лизингополучатель полностью не погасит стоимость приобретенного объекта плюс проценты за пользование.

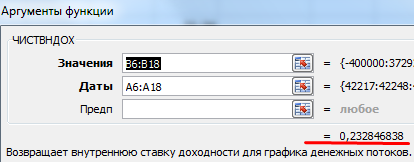

Расчет эффективной ставки по лизингу в Excel проводится по той же схеме, что и расчет годовой процентной ставки по кредиту. Приведем пример с другой функцией.

Можно пойти по уже проторенному пути: рассчитать внутреннюю ставку доходности, а потом умножить результат на 12. Но мы используем функцию ЧИСТВНДОХ (возвращает внутреннюю ставку доходности для графика денежных потоков).

Эффективная ставка по лизингу составила 23,28%.

Расчет эффективной ставки по ОВГЗ в Excel

ОВГЗ – облигации внутреннего государственного займа. Их можно сравнить с депозитами в банке. Так как точно также вкладчик получает возврат всей суммы вложенных средств плюс дополнительный доход в виде процентов. Гарантом сохранности средств выступает центральный банк.

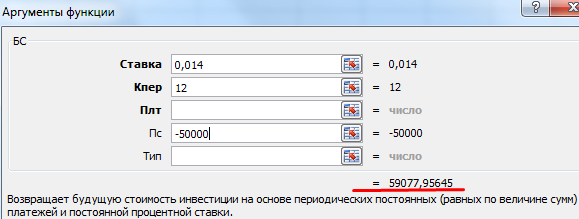

Эффективная ставка позволяет оценить настоящий доход, т.к. учитывает капитализацию процентов. Для примера «приобретем» годичные облигации на сумму 50 000 под 17%. Чтобы рассчитать свой доход, используем функцию БС:

Предположим, что проценты капитализируются ежемесячно. Поэтому 17% делим на 12. Результат в виде десятичной дроби вносим в поле «Ставка». В поле «Кпер» вводим число периодов капитализации. Ежемесячные фиксированные выплаты получать не будем, поэтому поле «Плт» оставляем свободным. В графу «Пс» вносим сумму вложенных средств со знаком «-».

В окошке сразу видна сумма, которую можно выручить за облигации в конце периода. Это и есть денежное выражение начисленных сложных процентов.

Источник

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

Как рассчитать лизинг? Примеры расчета

Согласно ст. 665 ГК РФ лизинг — это аренда, с последующим правом выкупа. То есть собственником имущества клиент становится только после того, как расплатится с кредитором – лизингодателем. За пользование предметом лизинга нужно платить – бесплатно ни одна коммерческая организация работать не будет. Лизинговые компании не обязаны раскрывать информацию об эффективной процентной ставке, поэтому проводить анализ предложений, и сравнивать их между собой или с кредитными ставками клиенту придется самостоятельно. Как рассчитать, во сколько обойдется лизинг и по каким критериям сравнивать рассмотрим ниже.

Из чего состоит размер переплаты по лизингу

Самый простой и быстрый способ посчитать переплату — это умножить месячный платеж на количество платежей. Разница между этой суммой и ценой авто за вычетом аванса и будет переплатой.

Ежемесячный платеж по лизингу включает:

- Сумму основного долга;

- Платежи за сервис, оформление и дополнительные сборы.

- Доход лизинговой компании – процент лизинга.

Второй пункт может включать и иные платежи и комиссии – все зависит от конкретного предложения. Например, если предметом лизинга является автотранспорт, то к дополнительным расходам добавляются: оплата госпошлины (в ГИБДД) и автострахование. Поставить на учет легковой автомобиль с получением номеров стоит 2000 рублей. Плата за КАСКО составляет примерно 3-7% ежегодно от стоимости приобретаемого авто. Платежи по КАСКО могут уплачиваться единовременно или включаются в график.

В лизинге принято озвучивать сумму ежемесячных платежей или процент удорожания. Но если вы хотите провести сравнительный анализ стоимости автокредита и лизинга – лучше рассчитать эффективную ставку и в том, и в другом случае, и сравнить их между собой. Эффективная процентная ставка – относительно универсальный показатель. Она является своего рода “общим знаменателем” ипозволяет сравнить предложения с различными схемами платежей.

- Удорожание – это %, который показывает размер переплаты в год. Но этот показатель не учитывает в какой момент времени вы будете гасить долг. Чем дольше срок лизинга, тем большую сумму в рублях вы переплатите, даже при более низком проценте удорожания.

- Процент лизинга – доход лизинговой компании. Он не зависит от размера первоначального взноса и начисляется на остаток долга.

- Эффективная процентная ставка — это годовая процентная ставка, в расчете которой учитываются все ежемесячные платежи, комиссии и оплаченный аванс. Она позволяет определить, во сколько на самом деле обойдется лизинговый договор, и учитывает в какой момент времени будет происходить погашение займа.

Рассмотрим, как можно рассчитать эти показатели на примерах.

Как рассчитать удорожание

Если вы знаете сумму ежемесячных платежей, то процент удорожания можно рассчитать так:

ежемесячный платеж x срок лизинга – стоимость предмета лизинга

стоимость предмета лизинга

Пример:

| Стоимость автомобиля | 3 млн. рублей |

| Ежемесячный платеж | 100 тыс.рублей |

| Аванс | 600 тыс. рублей (20%) |

| срок лизинга | 36 месяцев |

| дата получения авто в лизинг | 26.09.2020 |

Подставим в формулу выше и получим:

((100 000 *36 – 3 000 000)/3 000 000)*100%=20%

В нашем примере лизинговый договор заключен на 36 месяцев или 3 года, тогда удорожание в год составит 6,67%.

Если вы внесете больший аванс или сократите срок финансирования, то размер удорожания снизится.

Как рассчитать процентную ставку

На практике лизинговые компании предоставляют своим клиентам графики с аннуитетными (равными) ежемесячными платежами. Чтобы узнать процент лизинга для такого графика, нужно знать удорожание. Использовать можно следующую формулу:

удорожание в год, *1,65

Процентная ставка = 一一一一一一一一一一一一一一一一

Доля заемных средств

Доля заемных средств — это размер финансирования покупки лизинговой компанией в процентах. Исходя из примера выше – аванс 20%.

Доля заемных средств для использования в формуле рассчитывается так: 100%-20%=80% или 0,8.

Удорожание мы рассчитали выше, его значение 6,67%

Процентная ставка = 一一一一一一一= 13,8% годовых.

Эффективная процентная ставка

Самым объективным показателем при оценке стоимости договора лизинга является эффективная ставка. При ее расчете учитываются все параметры сделки:

- размер аванса;

- комиссии;

- доход кредитора;

- расходы на страхование и прочее.

Центральный Банк России письмом 175-Т «Об определении эффективной процентной ставки по ссудам, предоставленным физическим лицам». от 29.12.2016 года рекомендует воспользоваться программой Excel и функцией “ЧИСТВНДОХ”.

Текст письма был опубликован в “Вестнике Банка России” В выпуске 1(945) от 15.01.2007 года, его полную версию можно скачать здесь.

Как использовать Excel и “ЧИСТВНДОХ”:

- Сначала необходимо создать таблицу ежемесячных платежей. Их можно импортировать или внести вручную. Столбец “А” – дата очередного платежа, столбец “В” -платеж по лизингу. Добавляем новую строку, в ее первом столбце укажем дату покупки автомобиля, а во втором размер заемных средств со знаком “-”, в нашем случае – 2 400 000 рублей.

- Затем нажимаем на символ f и ищем функцию “ЧИСТВНДОХ” – можно обычным поиском, по алфавиту либо выбрать категорию “финансовые”.

- В поле “значение” выделяем и захватываем диапазон ячеек с суммами, а в даты с датами платежей. Нажимаем кнопку “ок” и ставка рассчитается автоматически.

Единственный минус использования этого метода является то, что вам необходимо иметь на руках точный график, с указанием дат выплат и сумм.

Как получить максимально низкую ставку процента?

Процентная ставка по лизинговым договорам зависит от степени риска кредитора – чем выше риск невозврата долга, тем выше ставка. Иногда процентная ставка может снизиться, если увеличить размер первоначального взноса или сократить срок кредитования. Вы можете рассчитывать на пониженную процентную ставку, если:

- у вас хорошая кредитная история;

- высокий уровень дохода;

- вы обратились в лизинговую компанию повторно, предварительно погасив все обязательства перед ней.

Хотите взять оборудование или автомобиль в Лизинг?

Оставьте заявку и мы подберем для Вас наиболее выгодное предложение по лизингу!

Финмодель лизингового калькулятора

Скачивайте бесплатно данную финансовую модель без методологии (описания) ниже в синей рамке.

Обращаем сразу Ваше внимание, что для зарегистрированных посетителей финансовые модели у нас скачиваются сразу с методологиями, а также в незаполненном виде (кнопка для скачивания финмоделей в незаполненном виде появляется после авторизации в той же синей рамке, где скачивается заполненная модель).

Идентификационный номер этой финмодели: IDFM-000201

Чтобы сэкономить Ваше время на изучение скачанной Вами финмодели лизинговых расчетов, в конце этой страницы можно купить ее методологию с инструкцией для заполнения всего за 470р. , причем после оплаты методологии, если Вам потребуется (об этом необходимо сообщить отдельным письмом на наш эл. адрес), то мы готовы выслать Вам также эту модель в незаполненном виде, что окажется крайне удобным для работы с Вашим бизнес-проектом.

Внимание выгодно!

Для зарегистрированных посетителей методологии бесплатны — все финмодели сразу скачиваются с методологиями, причем как в заполненном виде, так и в незаполненном — перейти к регистрации (регистрация платная 470руб/год ).

Описание характеристик финансовой модели лизинговых расчетов:

- срок моделирования от 1-ого до 360-ти месяцев (30ть лет)

- направление бизнеса — продажа машин и оборудования в лизинг

- рассчет аннуитетных ежемесячных платежей

- расчет КАСКО и еще 5ти допуслуг в лизинговом договоре

- расчет эффективной ставки

- расчет для клиента графика погашения кредита

- расчет и сравнение с эффективной ставкой конкурентной лизинговой компании

Способы оплаты методологии:

Ниже Вы можете ознакомиться с различными способами приобретения у нас методологии представленной здесь финансовой модели.

Полностью все правила и условия приобретения методологий на нашем сайте размещены здесь.

Для приобретения методологии финмодели лизинговых расчетов можно воспользоваться следующей ЮMoney-формой оплаты:

Наравне с возможностью оплаты методологии через ЮMoney-форму можно произвести оплату переводом 470р. на наши банковские карты со следующими номерами:

5599 0050 7625 3447 — номер карты ЮCard, привязанной к нашему ЮMoney-кошельку;

4274 3200 5599 4290 — номер банковской карты Сбера, владелец «Анастасия Аркадьевна С.»

При оплате методологии на эти карты обязательно после перевода денежных средств любыми доступными Вам способами (письмо на i@mngmnt.ru, звонок на +7(985)201-6607) сообщите нам адрес электронной почты, куда выслать финмодель с оплаченной Вами методологией.

В случае если оплата на указанные выше личные счета физлиц Вас не устраивает, например, Вы желаете произвести оплату с расчетного счета Вашей компании, тогда можно произвести покупку методологии финансовой модели лизинговых расчетов по договору публичной оферты возмездного оказания услуг по разработке методологии финмодели, с условиями которого можно без скачивания также ознакомиться в конце этой страницы.

Для оплаты методологии по договору оферты необходимо произвести платеж на сумму 470р. по реквизитам:

Получатель: ООО «П++»;

ИНН 7728395910;

КПП 772801001;

Расч./счет: 40702810138000009983;

Банк: ПАО СБЕРБАНК Г.МОСКВА;

Кор./счет: 30101810400000000225;

БИК: 044525225

В назначении платежа указать:

«За методологию финмодели IDFM-000201 по договору публичной оферты ПО-М/20 от 16.12.2020г.«

Если методология не помогла или если нет желания тратить много времени на внесение данных Вашего проекта в условия модели и плюс к тому Ваш бюджет на создание финансовой модели позволяет, то мы можем предложить Вам еще пару вариантов (в зависимости от Вашего бюджета) облегчить себе жизнь в части разработки финмодели Вашего бизнес-проекта или Вашего предприятия:

Цены для зарегистрированных посетителей ниже — посмотреть прайс-лист

Успехов Вам в создании финмодели Вашего проекта!

Ожидайте новые финмодели

С НАМИ ЭФФЕКТИВНЕЕ!

Все ближе дата обязательного перехода на ФСБУ 25/2018. Учитывая разъяснения Минфина, переходить на него придется довольно большому числу участников рынка долгосрочной аренды и лизинга. В этой статье разберем особенности учета неоперационной аренды и лизинга у получателя таких услуг по ФСБУ 25/2018. Расчеты по приведенной стоимости для арендатора и лизингополучателя по ФСБУ 25/2018 с 2022 года для бухгалтерского учета аренды (лизинга) на примере и с формулами Excel.

Получатель лизинга или услуг по аренде должен применять в учете те же базовые принципы, что и тот, кто предоставляет объект в лизинг или аренду.

Подробно о том, зачем нужно отражение по дисконтированной стоимости, мы рассказали в первых разделах статьи: “ФСБУ 25/2018: расчеты по приведенной стоимости у арендодателя и лизингодателя с 2022 года и как удобнее считать в Excel“.

Рекомендуем арендаторам тоже ознакомиться.

Здесь же мы только сформулируем кратко, что должен показать пользователю отчетности по ФСБУ арендатор или лизингополучатель.

В отчетности нужно раскрыть, что взять объект в лизинг или аренду для арендатора выгоднее, чем взять кредит и купить такой же объект.

Из этого вытекают и все нюансы расчетов по ФСБУ 25/2018 для арендаторов и лизингополучателей.

Как определить ставку дисконтирования арендатору

Поскольку арендатор (далее будем понимать в широком смысле – как арендатора и по финансовой аренде, он же лизингополучатель) отталкивается от альтернативного варианта – взять кредит и купить аналог вместо аренды или лизинга – то и в качестве ставки дисконтирования ему достаточно взять ставку по банковским кредитам. Только следует помнить, что кредиты надо выбирать сопоставимые по сумме и сроку пользования объектом аренды (лизинга).

Если подобные привлеченные кредиты уже есть на момент заключения договора аренды – ставку надо брать по ним. Если своих кредитов нет – нужно взять те, которые можно было бы взять (например, в банках, в которых размещены счета, или в банках, которые специализируются на выдаче таких кредитов). О таких вариантах написано в п. 15 ФСБУ 25/2018.

Как посчитать первоначальную оценку обязательства по аренде

Обязательство по аренде у арендатора (лизингополучателя) представляет собой кредиторскую задолженность по уплате лизинговых платежей в будущем.

Первоначальная оценка обязательства (ПОО) – это суммарная дисконтированная стоимость платежей по договору на дату получения предмета лизинга (п. 10 и 14 ФСБУ 25/2018, п. 3 информационного сообщения Минфина России от 25.01.2019 № ИС-учет-15).

Для арендатора должно соблюдаться равенство:

ПОО = ПСЛП = СС предмета – Авансы (выплаченные) – НЛС

Где:

- ПСЛП – приведенная стоимость будущих лизинговых платежей;

- СС предмета – справедливая стоимость предмета аренды (стоимость покупки лизингодателем при лизинге);

- НЛС – негарантированная ликвидационная стоимость

Таким образом, первоначальную величину обязательства по лизингу можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. 3 и 6 Рекомендации Р-65/2015-КпР “Ставка дисконтирования”):

ПОО = Стоимость приобретения предмета лизингодателем – Авансы

Напомним, что все значения фигурируют без НДС.

Если переход права собственности на предмет аренды не предусмотрен или неизвестна негарантированная ликвидационная стоимость, обязательство по аренде вычисляют как приведенную стоимость будущих лизинговых платежей.

ПОО = Н / (1 + r) + Н / (1 + r)2 + … + Н / (1 + r)t

Где:

- П – приведенная стоимость лизинговых платежей;

- Н – номинальная величина одного лизингового платежа без НДС;

- r – ставка дисконтирования за период;

- t – количество периодов до последнего платежа.

По сути предлагается каждый лизинговый платеж отдельно дисконтировать и сложить результаты.

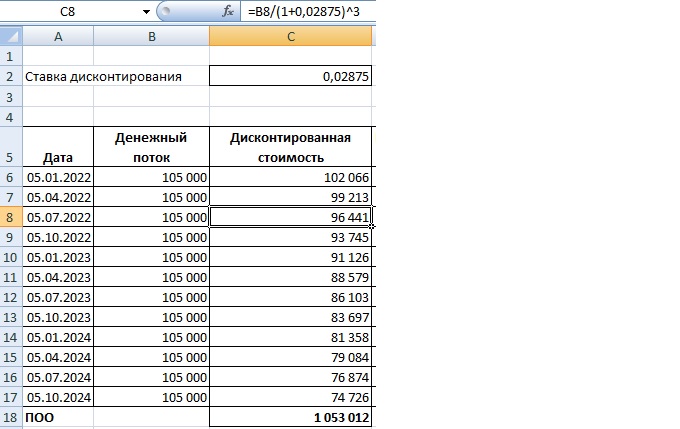

Пример

Пусть заключен договор лизинга, по которому 01.01.2022 передан предмет. Лизингополучатель платит ежеквартально, в начале квартала. Для упрощения расчетов примем, что выкупной стоимости отдельно нет. По завершении договора предмет лизинга остается у лизингополучателя.

Лизингодатель купил предмет за 1 млн руб.

Лизингополучатель платит ежеквартально, до 5-го числа первого месяца квартала – 105 000 рублей.

Срок договора – 3 года.

(этот пример – зеркальный приведенному в статье про расчеты для лизингополучателя, на которую дана ссылка выше)

Лизингополучатель может последовать указаниям ФСБУ и действовать «прямым» методом – продисконтировать каждый платеж, взяв ставку дисконтирования по банковским кредитам.

Пусть ставка банков 11,5% годовых. Для дисконтирования ежеквартальных платежей ее нужно сделать ставкой для квартала:

11,5% / 4 = 0,02875

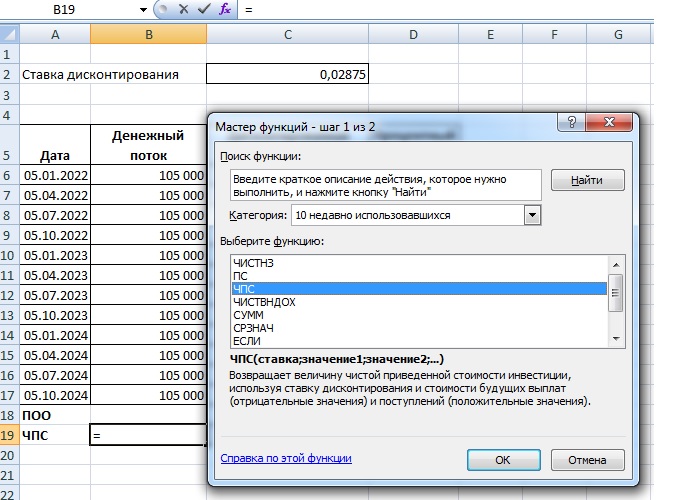

Далее вносим формулы в таблицу платежей в Excel.

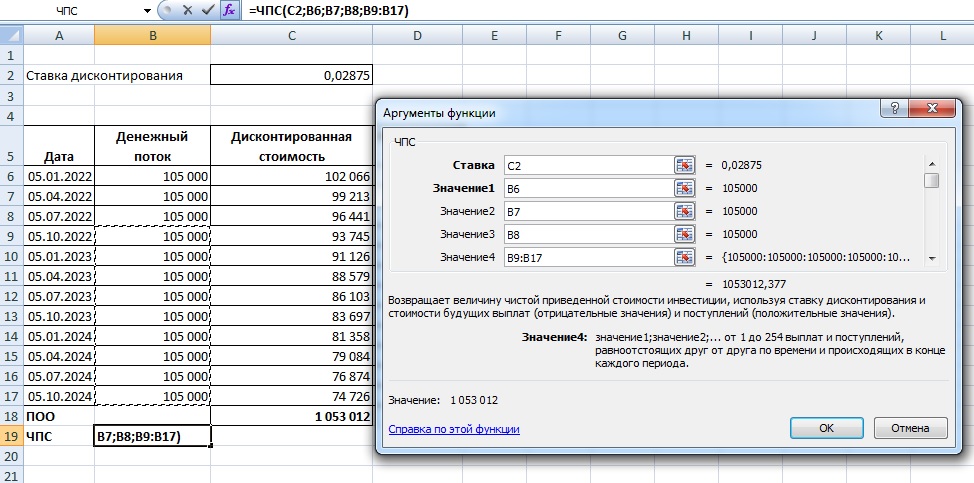

Сумма, получившаяся по всем дисконтированным платежам, – это и есть первоначальная оценка обязательства по аренде.

Есть возможность не вычислять ее по каждому платежу, а воспользоваться формулой ЧПС.

Обратите внимание, как вносить значения: первые 3 ячейки – первые 3 значения из списка, а далее можно вносить суммой, выделяя нужный диапазон.

Получившийся по ЧПС результат – тот же, что и при обсчете каждого платежа в отдельности.

Таким же образом можно обсчитать по ЧПС стоимость обязательства на любую конкретную дату, учитывая в формуле платежи, которые еще не уплатили.

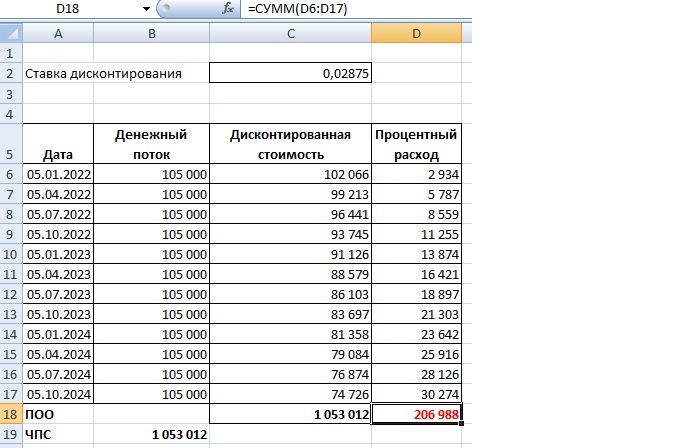

Из расчетов легко вычислить и процентный расход, подлежащий учету у арендатора.

У арендодателя сумма процентного дохода по примеру – 260 000 рублей.

У арендатора – 206 988 рублей. Остаток «уходит» в приведенную стоимость предмета аренды.

Именно так получают данные для сравнения. В нашем примере фактическая стоимость предмета у лизингодателя – 1 000 000, а для лизингополучателя после дисконтирования предмет стоит на 1 053 012 (есть переплата 53 012). Что как раз и покажет пользователю, что сделка для лизингополучателя невыгодна. И рациональнее было бы взять кредит у банка и купить аналогичный предмет.

Расчет величины права пользования активом

Получатель арендованного (лизингового) имущества объектом ОС его не признает. Вместо этого, по ФСБУ 25/2018 ему надо в активах в противовес обязательству по аренде признать право пользования активом (ППА).

ППА при этом тоже учитывают на счете 01 (отдельном субсчете) по фактической стоимости, которую формируют на счете 08.

В ППА включают (п. 13 ФСБУ 25/2018):

- ПОО (его мы уже научились определять);

- авансы по договору, перечисленные до даты получения предмета договора включительно;

- расходы, связанные с поступлением предмета и приведением его в состояние, пригодное для использования;

- оценочное обязательство в связи с предстоящими расходами на демонтаж предмета лизинга, его перемещение, восстановление окружающей среды, если возникновение такого обязательства обусловлено получением лизингового имущества.

Проще говоря, берем ПОО, корректируем на величину денег, которые к моменту передачи предмета уже уплачены, добавляем расходы, которые уже понесли или можем понести в будущем в связи с этим предметом. Получаем ППА для признания.

Напомним, что НДС везде исключают и в расчет берут только «чистые» суммы.

Подводим итоги

Арендатору для вычислений по ФСБУ 25/2018 достаточно знать банковскую ставку по кредиту, который он мог бы взять для покупки аналогичного объекта, и видеть условия договора.

Дисконтирует арендатор только поток своих будущих платежей по аренде. Для этого ему наиболее подходит формула ЧПС в Excel.

|

kaspar90 Пользователь Сообщений: 25 |

Может я многово хочу, но подскажите: есть ли в Excel такая функция, которая способна расчитать сумму лизинговых платежей за весь период контракта? Я что-то такой найти не смог. |

|

Саша Пользователь Сообщений: 607 |

Функции, вроде, нет. Формулой-без проблем. Эксель поддерживает сложение, умножение и степени. Используются стандартные символы, прям как в школе. |

|

Микки Пользователь Сообщений: 3280 |

Можете создать из шаблона «Рассрочка» любой график платежей , там аннуитет, в принципе по-моему , его можно вскрыть |

|

kaspar90 Пользователь Сообщений: 25 |

Да проблема в том, что платежи нужно расчитать не по конкретному объекту, а по целому списку объектов. С разными сроками контрактов. Какие сроки я пока не знаю. Вот я и подумал. Может есть такая «волшебная» формула. Ну раз нет, то буду создавать доп. таблицы и т.п. Макрос никто не писал на эту тему? |

|

Микки Пользователь Сообщений: 3280 |

{quote}{login=kaspar90}{date=27.08.2009 05:05}{thema=}{post}Да проблема в том, что платежи нужно расчитать не по конкретному объекту, а по целому списку объектов. С разными сроками контрактов. Какие сроки я пока не знаю. Вот я и подумал. Может есть такая «волшебная» формула. Ну раз нет, то буду создавать доп. таблицы и т.п. Макрос никто не писал на эту тему?{/post}{/quote} |

|

Пример «прикидки», если платежи равные. Вообще вариантов расчета бесконечное множество |

|

|

Саша Пользователь Сообщений: 607 |

Волшебные формулы есть. |

|

Микки Пользователь Сообщений: 3280 |

Вот вариант Гейтса от 100000 на год |

|

kaspar90 Пользователь Сообщений: 25 |

Спасибо всем за советы. Я пожалуй не буду перекладывать с больной головы на здоровую. В формуле как-то еще аммортизацию учесть нужно. Ну сам додумаю. |

|

Саша Пользователь Сообщений: 607 |

Сделайте файл пример, с исходными данными и желаемым результатом. |

|

{quote}{login=Микки}{date=27.08.2009 05:19}{thema=}{post}Вот вариант Гейтса от 100000 на год{/post}{/quote} Извините, что оффтоп. Микки — а как организуется желтый квадратик примечание для строки «Дополнительные платежи»? Искал искал — не нашел.( |

|

|

Микки Пользователь Сообщений: 3280 |

#12 27.08.2009 19:43:05 {quote}{login=Grand68}{date=27.08.2009 07:15}{thema=Re: }{post}{quote}{login=Микки}{date=27.08.2009 05:19}{thema=}{post}Вот вариант Гейтса от 100000 на год{/post}{/quote} Извините, что оффтоп. Микки — а как организуется желтый квадратик примечание для строки «Дополнительные платежи»? Искал искал — не нашел.({/post}{/quote} |